رسالة الى البنوك الإسلامية والى المودعين، من أجل بناء إقتصاد إسلامي صحيح.

يقوم الإقتصاد الإسلامي على مبدأين: تحريم كنز المال أي تعطيله، وتحريم الربا وهو إقراض المال لقاء عائد أي كانت نسبته. ويترتب على ذلك وجوب تنمية المال بطريق دفعه في تجارة أو إستثمار يباشره صاحب المال بنفسه أو دفعه في مضاربة مع من يستثمره له.

بناء على ذكرناه، نجد أن واجب المؤسسات الإستثمارية والبنوك الإسلامية تقديم الخدمات الإستثمارية الى عملاءها وفق ما ذكرناه، وهذا يستدعي أن على أصحاب المال (المودعين) أن يدفعوا أموالهم الى البنك ليستثمره لهم إما مضاربة أو مشاركة، على أن يقتسما الربح وفق الشرط وأن الخسارة على المودع في حال المضاربة وعليهما في حال المشاركة.

وهنا نحن نلوم البنك الإسلامي لأنه يلجأ الى التحايل على مبادئ الإقتصاد الإسلامي، فيقدم معاملات تضمن للمودع ماله وعائد ثابت عليه. ولكن السؤال الذي يجب أن نسأله أيضًا، هل لو عرض البنك معاملات كالتي ذكرناها والتي تلتزم بالشروط الشرعية، أي لو قلنا للمودع صاحب المال أدفع مالك للبنك أو المؤسسة الإستثمارية الإسلامية مضاربة وسوف يستمثره البنك مع مضارب آخر أو مباشرة وبعد نهاية التجارة التي في الأغلب لن تكون محددة، يعاد رأس المال وجزء الربح الذي إتفقا عليه وإن كان خسارة في رأس المال فعلى المودع من ماله. هل سيقبل المودع بذلك!.

قبل الإجابة على هذا السؤال، يجب أن نشترط أن البنك أو المؤسسة الإستثمارية لها خبرة وسابق ممارسة (إما عن استثمار مباشر أو مع مضارب) نتج عنها استثمارات ناجحة، تعرضها في سابق أعمالها وخبراتها. لأن المضارب يشترط فيه الخبرة، فإن كان كذلك، فرد أصحاب المال على السؤال هل هم على إستعداد أن يدفعوا أموالهم مضاربة مع المستثمر الخبير الأمين. الأجابة ستكون نعم، لأن هذه المعاملة تتبع وتلتزم بكافة الشروط الشرعية، وثانيا أن المتوقع من العائد الفعلي للإستثمار سيكون في الأغلب أعلى من العائد الربوي الثابت. أضافة أن أصحاب المال توجهوا للبنوك الإسلامية طلبا للإستثمار الشرعي في المقام الأول. وكثير منهم يتساءل لماذا نفس العائد الثابت من البنوك الإسلامية حلال بينما هو حرام من البنوك الربوية، مع إختلاف الأسماء، الحقيقة أن كلاهما حرام، فمن أراد الألتزام بالمبادئ الشرعية، عليه أن يختار من أصحاب الخبرة والكفاءة من يثمر له ماله، والربح يقتسماه حسب الشرط، والخسارة عليه.

ولكن عقد المضاربة لم يترك صاحب المال هكذا دون حماية، فالمضارب صاحب الخبرة والقدرات، وتتمثل القدرات بأصوله أي مكاتب وإدارة، وحسب نوع الإستثمار ربما معدات ومصنع ومخازن وسيارات، كل هؤلاء يقدمها في المضاربة وأجره عليها نسبة من الربح، فإن لم يكن هناك ربح، ذهب ناتج البيع أو الإستثمار أولا الى صاحب المال حتى يسترد ماله، وما يتبقى وهو ما يسمى في المضاربة ربح المضاربة، يقتسماه وفق ما اتفقا عليه، فيأخذ صاحب المال المودع الجزء من هذا المتبقي لقاء نماء ماله، ويأخذ صاحب العمل الجزء الآخر لقاء أصوله ومعداته ومخازنه وإدارته وكل ما قدمه، فإن لم يكن مالا بعد أن يسترد صاحب المال ماله، لا ينال صاحب العمل شيء عن كل ما قدم للإستثمار. أي أن المضارب يخسر أولا قيمة عمله وجهده قبل أن يخسر صاحب المال من ماله. وبالطبع مع دراسات الجدوى التي يعدها صاحب العمل ويتحقق منها خبراء البنك، إحتمال خسارة صاحب المال جزءا من ماله هو إحتمال ضعيف للغاية، ولن يحدث إلا بعد أن يخسر صاحب العمل والبنك قيمة ما قدماه للمضاربة. ويمكن ظهور مكاتب إستشارية خبيرة يشترط موافقتها على الإستثمار قبل التعاقد عليه ثم متابعته دون التدخل لضمان شرط التخلية.

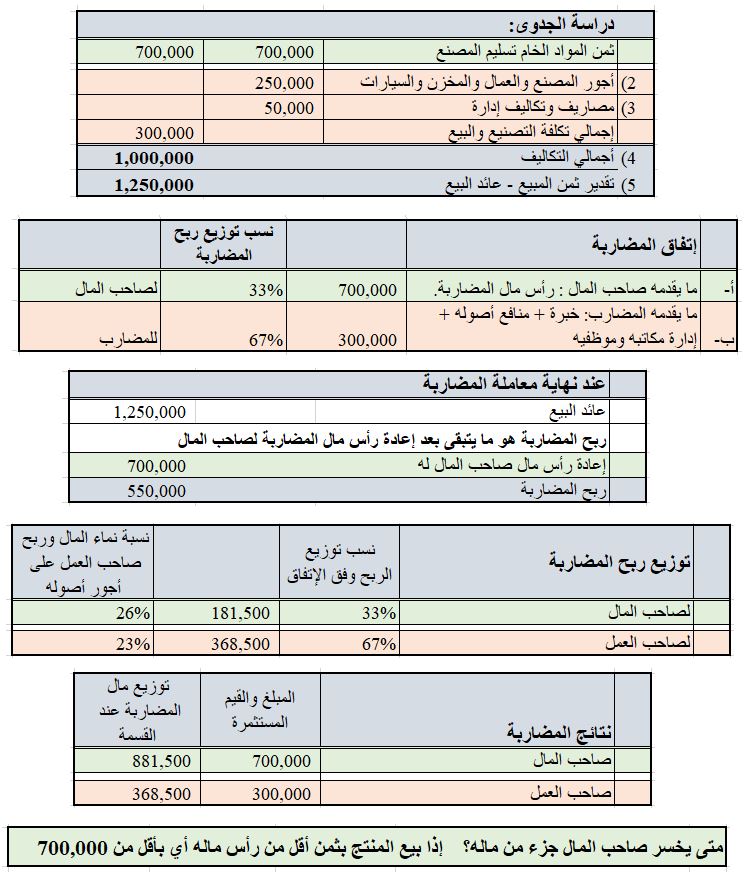

أما وقد وجدنا أن المودع سوف يقبل أن يودع ماله على جزء من الربح، والخسارة كما وضحنا أعلاه لو طالت رأس المال فعليه، علينا الآن أن نجد صاحب العمل الذي سيدخل في عقد المضاربة لتمويل أعماله، المضاربة التي ذكرناها يقدم فيها صاحب العمل منافع (أي أجور) أصول يمتلكها أو يوظفها للمعاملة وعائده عنها يكون جزءًا من الربح، وهذا الجزء، وفق دراسة الجدوى، سيكون أكثر من أجور الأصول والمنافع التي يقدمها، فإن لم يكن ربح يخسرها، ولنقرب المسألة لو أخذنا صاحب مصنع لديه طلبية كبيرة وليس لديه المال اللازم لشراء المواد الخام، وقدم دراسة جدوى بينت أن المواد الخام ثمنها 700 ألف جنيه وأن أجرة مصنعه ومعداته وعماله وموظفيه 300 ألف جنيه، أي أن إجمالي التكلفة مليون وعائد البيع سيكون لقاء مليون وربع، فيكون رأس مال المضاربة وهو المال الذي يدفعه صاحب المال (المودع) 700 ألف ويكون الربح وهو ما يتبقى بعد سلامة رأس المال، أي 550 ألف، لصاحب العمل الثلثين من الربح فيأخذ 368,500 فيعود له أجور أصوله وعليها 23% ربح، ويعود للمودع صاجب المال أصل ماله وفوقه 26% ربح. وهذه معاملة شرعية يتحقق فيها قوله تعالى: {وأحل الله البيع وحرم الربا}.

وهناك الإستثمار مع البنوك التي تمول مضاربة المشروعات الإستثمارية الأخرى والتي تمول بيوت السكن عن طريق المشاركة والإجارة المنتهبة بالتمليك‘ والعمليات التجارية من شراء وتخزين ثم عرض وبيع، وكلها معاملات تلتزم بالشروط الشرعية وتوفر سبل الإستثمار والتمويل والربح والأمان لكل الأطراف.

حتى يتحقق هذا، الواجب على 1) المودع أن يقبل بأن يدفع ماله في مضاربة له فيها نصيب من الربح الذي لا يتحدد إلا بعد إنتهاء المعاملة الإستثمارية، وأن يقبل إن حصلت خسارة في أصل المال أن يتحملها، وقد بينت قلة إحتمال حصول هذا. ومن الجانب الآخر 2) أن يتعاقد أرباب الأعمال على الدخول في عقود المضاربة بمنافع أصولهم والعائد عليها وربحهم يكونان جزء من ربح المضاربة، فإن لم تربح المضاربة التي تقدموا هم بها وفق دراسة الجدوى التي أعدوها، وربح المضاربة هو الفائض في ثمن المبيع بعد سلامة رأس مال المودع، فيكون لصاحب العمل جزء من هذا الفائض عوض له عن منافع أصوله وربحه من هذه المضاربة. فإن لم يكن فائض بعد سلامة رأس المال خسر صاحب العمل أجور أصوله وقيمة إدارته، وهذا ما سيدفع صاحب العمل أن يتوخى الدقة والصحة في دراسة الجدوى التي يقدمها، مما يقدم عامل إطمئنان الى المودعين أصحاب المال. وأخيرًا البنك أو المؤسسة المالية المتخصصة التي تجمع أموال أصحاب الأموال (المودعين) وتوجهها نحو مضاربات متعددة مختلفة. ويكون التعاقد هنا مضاربة أولى بين البنك والمودعين، ومضاربة ثانية أو مضاربات يدفع بموجبها البنك المال الى أصحاب الأعمال، وفق مشروعات ودراسات جدوى يتقدم بها أصحاب الأعمال يتم دراستها بعناية من جهة البنك أو المكاتب الإستشاربة المتخصصة التي يعينها البنك، على أن يعين البنك أيضًا مكاتب مدققي حسابات وقانونيين لمتابعة كل مشروع، يحصل البنك بموجبهم وبموجب تكاليفه هو جزء من ربح المضاربة وفق ما يتفقا عليه.

ما أوردناه أعلاه عملي ويمكن تحقيقه ويعود بالربح والخير على كافة الأطراف، المودع يستثمر ماله في مشروعات تدر عليه ربحا قد يتجاوز المعدلات الثابتة التي كان البنك يؤديها له، ويعود بالفائدة على أصحاب الأعمال الذين سيتوفر لهم التمويل اللازم لمشروعاتهم، وسيشاركون في الربح وتتحدد خسارتهم في حدود أجور وقيم منافع أصولهم، وعلى البنك الذي سيجمع الأموال ويوجهها وفق خبرته الى أصحاب الأعمال ذوي الخبرة والكفاءة والذين لديهم أصول وخبرة يقدمونها للعمل، ويحصل على جزء من الربح عوض خبرته وعمله، والأهم من هذا دوران عجلة الإنتاج في مجتمعاتنا الأسلامبة بما يوفر العمل لكل قادر على العمل ويوفر النمو لإقتصاد بلادنا.

معاملة المضاربة هي ما حل محل التمويل الربوي في أول عهد الإسلام، وهي ما سيبني إقتصادا إسلاميا قويا في عصرنا الحديث، إذ توفر الأسس التي من خلالها يمكن توفير عناصر الثقة والأمان والإطمئنان للمتعاقدين، حتى يقبل عليها أصحاب المال فتتحقق منفعتها المرجوة المتمثلة في إدارة عجلة الإنتاج، فتتوفر فرص العمل وينتشر الرخاء في مجتمعاتنا الإسلامية.

الرابط للفيديو على قناة المضاربة:

إيداع المال في البنوك الإسلامية وإستثماره وفق قواعد معاملة المضاربة