رابط الحلقات (الفيديو) مدرج في أسفل هذه الصفحة

لا خلاف أن النقود الورقية الرائجة في عالمنا اليوم، تتعرض قيمتها في أغلب الأحيان للنقصان نتيجة التضخم، وإن كان من الممكن أيضًا أن ترتفع قيمتها في حالات الإنكماش، وهي نادرة الحدوث.

التضخم، الذي تعددت أسبابه، ومنها الزيادة في إصدار هذه العملات دون غطاء من الذهب. يؤدي الى نقص القيمة الشرائية للعملة الورقية. وتأثير هذا يتبين عندما تعطى أحدًا قرضًا بعملة من هذه النقود الورقية ولنقل بمبلغ ألف جنيه، على أن يرده لك بعد سنة، ثم حدث تضخم خلال هذه السنة، ولنقل بمعدل عشرة في المئة، فإن القدرة الشرائية للألف التي سيسددها لك صديقك ستكون قد أنخفضت بمقدار العُشر.

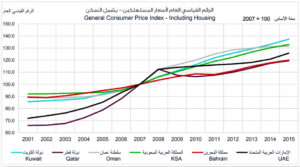

نعلم أن التضخم حدث في الخمسين سنة الماضية، خاصة بعد فصل الربط الجزئي بين الدولار والذهب سنة 1971، ولو أخذنا العملة الرئيسية اليوم، أي الدولار الأمريكي، سنجد أنها تعرضت لفقدان جزء من قيمتها الشرائية في كل سنة منذ سنة 1971، فيما عدا سنة واحدة فقط أرتفعت قيمتها بنسبة قليلة جدًا (0.36%). ولو نظرنا في القيمة الشرائية لدولار واحد في سنة 1971 سنجد أنها تعادل القيمة الشرائية لحوالي سبعة دولارات في سنة 2022.

وكذلك أنخفضت القيمة الشرائية للجنيه الإسترليني، إذ نجد أن القوة الشرائية لجنيه واحد في سنة 1971 تعادل القيمة الشرائية لحوالي 14.50 جنيه في سنة 2022. وكل العملات الورقية أنخفضت قيمتها الشرائية خلال العقود الخمس الماضية بدرجات متفاوتة، منها ما فقد معظم قيمته فأصبح يساوي جزءًا من ألف من قيمته السابقة، ومنها ما فقد أقل من ذلك. ولهذا فالتضخم ظاهرة حاضرة في معظم البلاد وتوقع حدوثها أو حدوث إنكماش أمر لا يصح تجاهله، لما يترتب عليه من نقص في القيمة الشرائية للنقود الورقية.

يُعرف التضخم بأنه الزيادة المستمرة في المستوى العام لأسعار السلع والخدمات في دولة ما، ويُقاس على أنه نسبة مئوية متغيرة سنويًا. ويعني أيضًا ارتفاع أسعار السلع والخدمات مع مرور الزمن. وبطريقة أخرى، يُقصد بالتضخم أن كل دولار تملكه سيمكنه شراء عدد أقل من السلع والخدمات، إذ عندما ترتفع الأسعارتنخفض قيمة النقود الورقية التي تمتلكها.

ويتم التعبير عن قيمة النقود بقدرتها أو قوتها الشرائية، أي كمية السلع والخدمات التي يُمكنك شرائها في وقت معين. إرتفاع التضخم في بلد ما يؤدي إلى انخفاض القوة الشرائية للنقود الورقية في هذا البلد. وعلى سبيل المثال إذا كان التضخم 10% في سنة ما، فأي سلعة تساوي قيمتها دولار واحد في أول السنة سيكون سعرها 1.10 دولار بعد مرور سنة. ويعني ذلك أن الأسعار قد ارتفعت أو بقول آخر انخفضت قيمة النقود. والإنخفاض في القيمة الشرائية يصيب النقود الورقية أكثر من غيرها من الأموال، فالتضخم يزيد أثمان السلع و والخدمات والعقار، لهذا وضع النقود في مثل هؤلاء وخاصة العقار هو من سبل حماية المال من النقص نتيجة التضخم.

ولن نخوض هنا في أسباب التضخم وهي كثيرة، ويتوجب معالجتها من قبل الجهات المختصة في بلد العملة وفي البلاد الأخرى التي تُصدر العملات العالمية الرئيسية كالدولار واليورو وغيرهم.

والذي عاصر منا الخمسينات والستينات من القرن الماضي، يتذكر رخص الأشياء وثبات أسعارها إلى حد مقبول، ويتذكر سنوات التضخم التي بدأت في السبعينات والعقود التي تلتها حتى العقد الأول من هذا القرن. هذا في الدول المستقرة التي لم تنهار عملتها مثل ما حدث في الليرة اللبنانية والتركية والسورية وغيرهم، حيث فقد كثير من الناس معظم قيمة أموالهم الورقية جراء هذه الإنهيارات.

هذا التغير في قيمة العملات الورقية، له أهمية عندنا في المجتمعات الإسلامية التي تلتزم بالمبادئ الشرعية في تعاملاتها المالية، ومنها القرض الحسن والبيع المؤجل فيه الثمن ورأس مال المضاربة وغيرهم من المعاملات المالية التي يتأخر فيها السداد أو الأداء لفترات طويلة. فلو أقرضه نقودا ورقية على أن يعيدها بعد سنة، وطرأ تضخم في هذه السنة بمعدل العشرة بالمائة. فهل يعيدها بعددها أم بقيمتها وقت استلم القرض. فإن أعادها بعددها وقد نقص من قيمتها العُشرتحمل الدائن هذا النقص، وإن قلنا يُعيدها بالقيمة وجب على المدين أن يعيد عددا من النقود الورقية أكثر من الذي قبضه. هذا السؤال هو ما عكف عليه أساتذه الإقتصاد الإسلامي والفقهاء خلال العقود الماضية وهو ما يتناوله هذا البحث.

قبل النظر في قرارات الأساتذة الأفاضل أعضاء مجلس مجمع الفقه الإسلامي جزاهم الله خيرا، سأسرد من كتاب “المضاربة والمشاركة النظرية والتطبيق وتقييم التجربة” الذي طبع سنة 1993م جزئين، الأول: عرضًا سريعًا لشروط المعاملات الشرعية وما قد يشوبها من مفاسد، لنتبين القواعد والأسس التي تنبني عليها المعاملات، والثاني: ما ورد في الرد على القائلين أن الفائدة هي تعويض نقص القيمة الشرائية للمال.

ثم أعرض بإيجاز أقوال السلف في تغير قيمة الفلوس وهي النقود المعدنية (غير الذهب والفضة) الرائجة في زمانهم.

أولاً: “الشروط العامة للمعاملات التجارية: (من كتاب المضاربة والمشاركة ص 14 – 15)

شجع النظام الاقتصادي الإسلامي المعاملات ووَضَعَ المبادئ والأحكام التي تنظمها وتيسرها وتحفظ الحقوق، فاشترط فيها : توفر العدل والتراضي المبني على العلم، وحرية الإرادة والأهلية والولاية وحسن النية، وأوجب الوفاء بالعقود ونهى أن يشوبها كل ما قد يؤدي إلى أكل المال بالباطل أو ما يؤدي إلى المخاصمة والنزاع.

ونهى أن تشوب المعاملات أو العقود أحد المفاسد التالية:

1- الربا وهو كل كسب دون عوض ودون مقابل. وهو الزيادة المشروطة التي يأخذها الدائن من المدين نظير التأجيل.

2- الغبن وهو أن يبيع بأكثر من ثمن المثل أو يشتري بأقل منه، وهو عدم التماثل بين العوضين في القيمة ولا يعلمه المَغْبون عند التعاقد. والغبن نوعان: يسير وفاحش، واليسير لا يترتب عند وقوعه فسخ العقد، إلا في حالة بيوع الأمانة إذا كان ناجماً عن الخيانة فيحق له التعويض، أما الغبن الفاحش … فيحق للمغبون أن يطالب بفسخ العقد أن صاحب هذا الغبن مخالفة شرعية أخرى كالغش، أو كان يصعب عليه التوقي منه.

3- الغرر وهو الذي لا يدري هل يحصل أم لا. وهو كل معاملة أو بيع احتوى جهالة أو تضمن مخاطرة أو قماراً، يتقلب بموجبهما الربح بين الوجود وعدمه. وهو المجهول العاقبة، وما يؤدي إلى الظلم والعداوة والبغضاء.

4- الجهالة وهي ما عُلِمَ حصوله وجُهِلَت صفته إلى درجة تؤدي إلى عدم معرفة الحقوق المعقود عليها وتحديدها بما قد يؤدي إلى أن ينال أحد المتعاقدين من نصيب الآخر، بما قد يؤدي إلى النزاع والخلاف بينهما.

5- الغِشْ والتَّدْليس وهو كل عمل أو قول يقصد به التمويه أو خداع أو خيانة الطرف الثاني في عقد ينتج عنه رضاه بما لم يكن ليرضى به بدونه، ومنه : كتمان العيب والتطفيف، واستخدام وسائل احتيالية لإخفاء عيب أو لتضليل الطرف الثاني. ومنه النجش: وهو أن يقوم طرف ثالث متواطئاً مع البائع ولا يرغب حقاً في الشراء، بالتقدم بثمن أعلى لسلعة يعرضها البائع، بغرض خدع المشتري وأغرائه بشرائها بثمن أكثر من قيمتها. ويقاس عليه تواطؤ المشترين في المزايدات وغيرها ليحصل أحدهم على السلعة بثمن أقل من قيمتها.

6- الإكراه، والاحتكار، والاستغلال.

7- الشروط الجعلية التي تتعارض مع أي من الشروط الشرعية أو مع مقتضى العقد.” إنتهى

أي أن المعاملة يجب أن يتساوى فيها العوضين مع السماح بالفروق اليسيرة شرط توفر التراضي، لقوله سبحانه وتعالى: {يَا أَيُّهَا الَّذِينَ آمَنُوا لَا تَأْكُلُوا أَمْوَالَكُم بَيْنَكُم بِالْبَاطِلِ إِلَّا أَن تَكُونَ تِجَارَةً عَن تَرَاضٍ مِّنكُمْ…. (29)} سورة النساء. وألا يشوبها جهالة تؤدي إلى عدم معرفة أو تحديد أحد العوضين بما يؤدي إلى التنازع، وألا يشوبها غرر وهو ما لا يعرف هل يحصل أم لا مثل المخاطرة والقمار وما شابه ذلك من تقلب نتيجة المعاملة بين الربح وعدمه، وألا يشوبها غش أو تدليس أو أكراه أو إحتكار أو إستغلال وألا تشتمل على شرط يتعارض مع مقتضى العقد أو مع أي من الشروط الشرعية.

ثانيًا:

الرد على القائلين أن “الفائدة هي تعويض نقص القيمة الشرائية للمال” كتاب المضاربة والمشاركة صفحة 55 – 56:

“وهناك أيضاً موضوع العملات –غير الذهب والفضة- التي قد يغلب عليها إحتمال تغير قيمتها الشرائية زيادة أو نقصاناً بدرجة كبيرة. القرض قد يكون عدداً من العملات الرائجة يرد بنفس العدد من نفس العملات الرائجة، أو –في حالة العملات التي يغلب عليها أحتمال تغير قيمتها الشرائية- يكون القرض بالقيمة الشرائية لهذه العملة المحتمل تغيرها على أن ترُد نفس القيمة الشرائية لها في الأجل، ونلفت الإنتباه هنا أن جواز القرض على القيمة مختلف فيه بين الفقهاء، والأكثر لا يجيزه، لأن الديون تٌقضى بأمثالها، وما تناولوه هو قرض على عدد من النقود الرائجة، نقصت قيمتها بعد تسليمها، فلما جاء أوان سدادها إختلف المتعاقدان هل يرد العدد أم القيمة، فرأى أكثر الفقهاء أنه يرد العدد، وقال البعض لو كان الإختلاف في القيمة فاحشا، أي الثُلث أو أكثر، إما يرد القيمة أو يتقاسما. وهذا الموضوع يحتاج دراسة خاصة به، وما نعرضه يختلف عما ذكرناه، إذ أنهما يتفقان إما على العدد أو على القيمة ويتعاقدا على أحدهما قبل تسليم المال. ولهذا نرى الجواز شرط أن يتم تثمين القيمة وفق أدق المعايير من قبلِ خبير شرعي متخصص في التثمين. ومتى أجاز الفقهاء هذا القرض بشروطه، يصح القول آنذاك بجواز العقدين متى أتفقا وتحدد أيهما عند التعاقد، أي إما العقد على العدد أو العقد على القيمة. وجواز الأول لأن صاحب المال قد رضى أن يكون ضمان قيمته عليه فإن أرتفعت فله وإن إنخفضت فعليه، والمقترض كذلك، فجاز لأن الخراج بالضمان، ولهذا يشترط الإتفاق المسبق.

أما جواز الثاني، لأنهما أتفقا على القيمة فأقرضه قيمة المال وكان على الثاني رد قيمته، كأنه أقرضه ذهبا أو فضة أو عروضًا، فوجب عليه رد ثمن مثل الذهب أو الفضة أو العروض عند حلول الأجل أي يكون ثمن المثل آنذاك. شرط أن يتم الأتفاق المسبق وفق ايهما؛ فإن كان على العدد رد مثله، وإن كان على القيمة رد مثلها كثر العدد ام قل.

ويجب التأكيد هنا على أهمية شرط الإتفاق وتحديد هل القرض على العدد أم على القيمة عند الإتفاق وقبل تسليم المال. ومتى أتفقا على أحدهما يعقدان عليه ولا ذكر للآخر في العقد.

فإن كان عقدهما على القيمة تحدد القيمة الحاضر يوم تسليم المال بتحديد أن المال يشترى وزنًا يحدد من الذهب أو من الفضة أو غيرهما مما يتفقا عليه ويجيزه الشرع. فإذا جاء أجل أداء القرض يثمّن في وقته ثمن ما اتفقا عليه ويعاد هذا الثمن سدادا للقرض، أي كان العدد أكثر أو أقل. ويقوم بالتثمين في الوقتين خبير تثمين له دراية في التجارة وفي العلوم الشرعية.

وهذا يدخلنا في موضوع مهم، هو أن الدائن قد حفظ قيمة ماله النقدي لو إنخفضت قيمة هذا النقد وبهذا يكون قد انتفع من القرض، إلا أن هذا ليس صحيحاً، فهو قد قرر فى ذلك الوقت أن هذه الأوراق النقدية الرائجة يغلب الظن أن تنخفض قيمتها ولو لم يقرضها لحولها هو إلى مال آخر كالذهب أو العروض أو الغلة أو غيرهم مما يحافظ على قيمته، فهو إن لم يظن احتمال انخفاض قيمتها فلماذا يربطها بقيمتها الحال وليس بعددها. والذى يأخذ مال القرض يستهلكه فى حينه بقيمته الشرائية آنذاك فيستبدله بغيره أو يستثمره فيُستبدل بمال غيره، فإن فعل فقد ملك سلعة أو صورة أخرى من المال حتى أوان سداد الدين فإن باعها يبيعها بقيمتها من النقد الرائج وقت البيع وهذا هو ما عليه رده، أى إنه أخذ النقد ليشترى به قدراً معيناً من الطعام أو العروض فإذا حل الأجل فعليه رد مثل هذا القدر من الطعام أو العروض، لأن المال وسيط فى هذه الحالة وكأنه داينه العروض مباشرة، ولا يصح أن يبقى النقد فى يده طوال مدة الدين فإن فعل فلماذا أخذه من صاحبه فى المقام الأول. وأيضًا قد يرغب المقترض أن يقترض بالقيمة لو توقع إرتفاع قيمتها، ليردها بقيمتها الحاضر لأنه أستخدمها وبدلها وقت القبض.

ولا يجوز هذا القرض بالقيمة فى إقراض الذهب أو الفضة أو الأموال غير النقدية كالعروض والغلة والتى ترد مثل عددها أو كيلها أو وزنها مثل بمثل، وأنما يوصى به فقط فى العملات الورقية أو المعدنية التى اكتسبت قيمتها باتفاق الناس وقبولهم، والتى تزيد قيمتها عن قيمة معدنها أو ورقها، والتي تتقلب قيمتها الشرائية زيادة ونقصانا بدرجة كبيرة، وما خبرناه في العقود الخمسة الماضية أن قيمتها الشرائية في الأغلب تنقص كل سنة عن التي قبلها.

وأخيراً، نعود لنرد على القائلين أن الفائدة البنكية هي لتعويض نقص القيمة الشرائية للنقود الرائجة، فنقول أنه لا يجوز وقت قبض القرض إشتراط زيادة معلومة عوض تغير في القيمة مجهول، لا يعرف أتنخفض قيمة النقد أو ترتفع، وان انخفضت وإن أرتفعت فبكم؟ كل هذا في علم الغيب ولا يعرف التعويض إلا عند حلول الأجل. ولا يصح العقد لما يكتنفه من غرر وجهالة، الغرر الذي لا يدرى هل يحصل أم لا، والجهالة في عدم تحديد تغير القيمة وعدم تساوي العوضين.” إنتهى الإقتباس من كتاب المضاربة والمشاركة.

والآن نأتي إلى الجزء الثالث وهو أقوال فقهاء السلف في مسألة رخص وغلاء الفلوس، ولهم في هذه المسألة عدة أقوال:

القول الأول لأبي حنيفة والشافعية والحنابلة والمالكية في المشهور عندهم أن الديون ترد بالمثل نوعًا وعددا أي أن المدين يؤدي نفس عدد ونوع النقد المحدد في العقد، رخصت هذه العملة أو غلت، وليس للدائن سواها.

والقول الثاني وهو قولٌ لأبو يوسف وعليه الفتوى في الحنفية، وهو أنه يجب على المدين أن يؤدي قيمة النقد الذي طـرأ عليه الغلاء أو الرخص يوم ثبوته في الذمة، ففي البيع تجب القيمة يوم العقد، وفي القرض تجب القيمة يوم القبض، وهذا القول عليه الفتوى عند الحنفية كما ذكر ابن عابدين وعليه فرأي أبي يوسف هو وجوب رد القيمة في كل الـرخص والغـلاء، كما هو في الإنقطاع والكساد.

والقول الثالث وهو وجه عند المالكية وهو إذا كان التغير فاحشًا فيجب أداء القيمة وإذا كان التغير يسيرًا فيجب أداء المثل ويقصدون بالمثل أي مثل العدد وليس مثل القيمة. وقد قدر بعض الفقهاء التغير الفاحش بأنه الثلث وما زاد عنه، لقول الرسول ﷺ في الوصية الثلث والثلث كثير، ولما أعتبر في وضع الجوائح وفي الغبن.

ويجب التنبيه هنا أن هذه الأقوال تعود على النقود المعدنية التي كانت رائجة في زمانهم، وبالرغم أن أكثر فقهاء عصرنا أعتبروا النقود الورقية مثل هذه النقود المعدنية التي تسمى الفلوس، إلا أن النقود الورقية تختلف في بعض الأوجه.

وقد تناول مجمع الفقه الإسلامي هذه المسئلة بدءًا من سنة 1988 حتى قرارتهم الأخيرة في نوفمبر 2019

وسأعرض قرارات المجمع في الجزء الثاني إن شاء الله.

الجزء الثاني

ننظر الآن في قرارات مجلس مجمع الفقه الإسلامي في موضوع تغير قيمة النقود الورقية:

ذهب الفقهاء والأساتذة في مجلس مجمع الفقه الإسلامي المنعقد في 15 ديسمبر 1988 إلى ما يلي: (قرار رقم: 42 (5/4)) النقود الورقية المعاصرة نقود إعتبارية فيها صفة الثمنية كاملة، ولها الأحكام الشرعية المقررة للذهب والفضة من حيث أحكام الربا والزكاة والسلم وسائر أحكامها. وعليه قرروا أن العبرة في وفاء الديون الثابتة بعملة ما، هي بالمثل وليس بالقيمة لأن الديون تقضى بأمثالها، فلا يجوز ربط الديون الثابتة في الذمة – أياً كان مصدرها – بمستوى الأسعار.

وفي يونيه 1993م قرر المجلس ما يلي:

أولًا: يجوز أن تتضمن أنظمة العمل واللوائح والترتيبات الخاصة بعقود العمل التي تتحدد فيها الأجور بالنقود شرط الربط القياسي للأجور، على ألا ينشأ عن ذلك ضرر للاقتصاد العام.

والمقصود هنا بالربط القياسي للأجور تعديل الأجور بصورة دورية تبعًا للتغير في مستوى الأسعار وفقًا لما تقدره جهة الخبرة والاختصاص، والغرض من هذا التعديل حماية الأجر النقدي للعاملين من انخفاض القدرة الشرائية لمقدار الأجر بفعل التضخم النقدي وما ينتج عنه من الارتفاع المتزايد في المستوى العام لأسعار السلع والخدمات.

وذلك لأن الأصل في الشروط الجواز إلا الشرط الذي يحل حرامًا أو يحرم حلالًا.

على أنه إذا تراكمت الأجرة وصارت دينًا تطبق عليها أحكام الديون المبينة في قرار المجمع رقم 42 (5/4).

ثالثًا: يجوز أن يتفق المتعاقدان عند العقد على تعيين الثمن الآجل أو الأجرة المؤجلة بعملة تدفع مرة واحدة أو على أقساط محددة من عملات متعددة أو بكمية من الذهب وأن يتم السداد حسب الاتفاق.

وفي سبتمبر سنة 2000م قرر المجلس ما يلي:

أولاً: تأكيد القرار السابق أن العبرة في وفاء الديون الثابتة بعملة ما، هي بالمثل وليس بالقيمة. لأن الديون تقضى بأمثالها، فلا يجوز ربط الديون الثابتة في الذمة – أياً كان مصدرها – بمستوى الأسعار.

ثانيًا: يمكن في حالة توقع التضخم التحوط عند التعاقد بإجراء الدين بغير العملة المتوقع هبوطها وذلك بأن يعقد الدين بما يلي:

أ) الذهب أو الفضة.

ب) سلعة مثلية.

ج) سلة من السلع المثلية.

د) عملة أخرى أكثر ثباتا.

هـ) سلة عملات.

ويجب أن يكون بدل الدين في الصور السابقة بمثل ما وقع به الدين لأنه لا يثبت في ذمة المقترض إلا ما قبضه فعلا. a

نعود إلى قرار مجلس مجمع الفقه الإسلامي:

“وتختلف هذه الحالات عن الحالة الممنوعة التي يحدد فيها العاقدان الدين الآجل بعملة ما مع اشتراط الوفاء بعملة أخرى (الربط بتلك العملة) أو بسلة عملات، وقد صدر في منع هذه الصورة قرار المجمع رقم 75 (6/8) رابعًا”.

ثالثًا: لا يجوز شرعًا الاتفاق عند إبرام العقد على ربط الديون الآجلة بشيء مما يلي:

أ- الربط بعملة حسابية.

ب- الربط بمؤشر تكاليف المعيشة أو غيره من المؤشرات.

ج- الربط بالذهب أو الفضة.

د- الربط بسعر سلعة معينة.

هـ- الربط بمعدل نمو الناتج القومي.

و- الربط بعملة أخرى.

ز- الربط بسعر الفائدة.

ح- الربط بمعدل أسعار سلة من السلع.

وذلك لما يترتب على هذا الربط من غرر كثير وجهالة فاحشة بحيث لا يعرف كل طرف ما له وما عليه فيختل شرط المعلومية المطلوب لصحة العقود. وإذا كانت هذه الأشياء المربوط بها تنحو منحى التصاعد فإنه يترتب على ذلك عدم التماثل بين ما في الذمة وما يطلب أداؤه، ومشروط في العقد فهو ربا.

رابعًا: الربط القياسي للأجور والإجارات:

أ- تأكيد العمل بقرار مجلس المجمع رقم 75 (8/6) الفقرة: أولًا بجواز الربط القياسي للأجور تبعًا للتغير في مستوى الأسعار.

ب- يجوز في الإجارات الطويلة للأعيان تحديد مقدار الأجرة عن الفترة الأولى والاتفاق في عقد الإجارة على ربط أجرة الفترات اللاحقة بمؤشر معين شريطة أن تصير الأجرة معلومة المقدار عند بدء كل فترة.

ويوصي المجمع بما يلي: وسرد المجمع في أثنى عشر بند توصياته لمعالجة أسباب التضخم وإزالته، ونذكر هنا منهم البند الخامس ونصه: “5- دراسة مدى جدوى العودة إلى شكل من أشكال ارتباط العملة بالذهب، كأسلوب لتجنب التضخم.” أنتهى

وفي نوفمبر 2019 أصدر المجلس القرار التالي:

قرار رقم: 231 (24/2) بشأن التضخم وتغيُّر قيمة العملة

قرر مايلي:

أولًا: يؤكد المجمع على قراره رقم: 42(5/4) الصادر في دورته الخامسة، والذي يرى المجمع أنه يطبق في حالة عدم التضخم وفي حالة التضخم اليسير. ونص القرار المذكور هو: “أن العبرة في وفاء الديون الثابتة بعملة ما، هي بالمثل وليس بالقيمة لأن الديون تقضى بأمثالها، فلا يجوز ربط الديون الثابتة في الذمة – أياً كان مصدرها – بمستوى الأسعار.”

ثانيًا: أما التضخم الفاحش فإنه يرجع في تقديره إلى التراضي، وعند انعدام التراضي يرجع إما إلى القضاء أو التحكيم حسب الأحوال.

ثالثًا: عند حصول التضخم الفاحش بعد نشوء الدين لا مانع من اتفاق الدائن والمدين عند السداد على رد الدين بالقيمة أو توزيع الضرر بين الطرفين صلحًا، ويجوز إمضاؤه قضاء أو تحكيمًا، ولا يجوز الاتفاق على ذلك عند التعاقد.

رابعًا: يؤكد المجمع على توصيته للحكومات الإسلامية الواردة في قراره رقم: 115(12/9).

والله أعلم؛؛” إنتهى الإقتباس من قرارات المجلس.

الذي يجب ذكره هنا، أن هناك إختلاف في مسألة هل يرد الدين بالعدد أم بالقيمة عند العقد، حيث أن هناك عددًا ليس قليلا من الأساتذة والفقهاء في عصرنا، يرون بجواز الربط بالقيمة، وهم يتفقون في هذا مع ما ذهب إليه أبو يوسف في قوله الثاني المعتمد في المذهب الحنفي. ، وأيضًا هذا هو الرأي الذي ذهبت إليه وأوردته في كتاب المضاربة والمشاركة منذ قرابة ثلاثة عقود. ومن الذين قالوا بالقيمة هم الدكتور محمد الأشقر، د. عجيل النشمي، د. قرة داغي، الشيخ أحمد الزرقا[1]، د. نزيه حماد، د. رفيق المصري، د. الفرفور، د. شوقي دنيا[2].

نعود إلى قرارات مجلس محمع الفقه الإسلامي، من الواضح أن قرارات المجلس أحجمت عن الأخذ بآثار التضخم غير الفاحش أي التضخم اليسير على تغير قيمة العملة الورقية في الديون وأكدت أن الديون ترد بأمثالها أي بالعدد وليس بالقيمة، وحددت ألا يُربط الدين بالذهب أو بمؤشر تكاليف المعيشة أو غيرهما، وقالوا

“وذلك لما يترتب على هذا الربط من غرر كثير وجهالة فاحشة بحيث لا يعرف كل طرف ما له وما عليه فيختل شرط المعلومية المطلوب لصحة العقود. وإذا كانت هذه الأشياء المربوط بها تنحو منحى التصاعد فإنه يترتب على ذلك عدم التماثل بين ما في الذمة وما سيتوجب أداؤه، وإذا كان هذا مشروط في العقد فهو ربا.”

وأجاز المجمع وفق الإتفاق عند العقد على تعيين وربط الثمن الآجل أو الأجرة المؤجلة بعملة تدفع مرة واحدة أو على أقساط محددة من عملات متعددة أو بكمية من الذهب وأن يتم السداد حسب الإتفاق، وهذا لأن الثمن المؤجل معلومًا عددًا ونوعًا وقت العقد وهذا ما سيؤدى في الأجل.

وأجاز المجمع الربط القياسي للأجور والإجارات الطويلة الأمد، أن يتم تحديد الأجر أو الأجرة عن الفترة الأولى، مع الإتفاق في العقد على ربط أجرة الفترات اللاحقة بمؤشر معين وقت التعاقد تتحدد بموجبه أجرة الفترة اللاحقة عند بدء هذه الفترة المستقبلية. ولو أخذنا كمثال أن فترات الإجارة كانت سنوية، تسرى الأجرة للسنة الأولى لمدة السنة، وقبل نهاية السنة الأولى ينظر في المؤشر الذي أتفقا عليه في العقد، ولنفترض أنهما إتفقا على الرقم القياسي لأسعار المستهلك، فتعدل الأجرة وفق هذا المؤشر، وتتحدد للسنة التالية، ثم يتكرر هذا التعديل في كل سنة بعد ذلك.

ولم يحدد القرار هل الأجر المعدل في السنوات التالية ملزما لهما؛ أم لأي من الطرفين فسخ العقد عن الفترة اللاحقة إذا لم يرضى بالأجرة الجديدة التي تتحدد بموجب المؤشر، لأنه لو كان مُلزمًا لترتب على هذا الربط أيضًا غرر كثير وجهالة فاحشة -وفق قولهم في مثله في الديون- بحيث لا يعرف كل طرف ما له وما عليه فيختل شرط المعلومية المطلوب لصحة العقود. كما ذكروا فيما تعلق بالديون. ولهذا أرى أن التجديد بالأجر الجديد المعدل وفقًا لمعيار تغير القيمة في المدة السابقة، لن يكون ملزمًا ويحق لأي من الطرفين عدم تجديد العقد إذا لم يقبل بهذا التعديل. وعليه يصح التفاوض بين الطرفين للوصول الى ما يحقق مصلحتهما ومصلحة الجهة المنتجة (الشركة أو المصنع أو المكتب أو غيرهم)، أي زيادة الرواتب بحيث لا يفقد المنتج قدرته على التنافس، وكذلك في أجور البيوت والمعدات حيث يأخذا في الإعتبار عوامل العرض والطلب وأجور المثل في حينه. مع الأخذ في الإعتبار إن الزيادة في الأجور، وإن كانت لتعويض نقص القيمة، إن لم يصاحبها زيادة في الإنتاج، فقد تؤدي إلى إرتفاع أو إستمرار التضخم الحاصل. القصد هنا أن إنخفاض أو إرتفاع القيمة الشرائية هو واحد من عدة عوامل يتقرر بموجبها – وفق الإتفاق – الراتب أو الأجرة الجديدة التي ستطبق خلال الفترة الثانية وفق الإتفاق قبل بدء هذه الفترة.

والمؤشر الذي ذكرناه، وهو الرقم القياسي لأسعار المستهلك، يستخدم كمقياس للتغيرات في القوة الشرائية للعملة. وهو مقياس إحصائي للتغيرات في أسعار سلة سوق ثابتة من السلع والخدمات. يتم إصدار الرقم القياسي لأسعار المستهلك على أساس شهري، ويصدر عن كل شهر في يوم محدد من الشهر الذي يليه.

يعمل مؤشر أسعار المستهلك كمؤشر رئيسي للتضخم، ويساعد هذا المؤشر إضافة إلى الناتج المحلي ألإجمالي ومعدل البطالة، البنك المركزي الوطني على تعديل السياسة النقدية وفقًا لأهداف التضخم الخاصة به. يعتبر مستوى ثابت من التضخم (لا يتجاوز 2٪ سنويًا) صحيًا لنمو اقتصادي ثابت. مؤشر أسعار المستهلك، مثل أي مؤشرات تضخم، هو مؤشر متأخر بمعنى أنه يقيس التغير خلال الفترة الماضية.

وتصدر هيئات الإحصاء الحكومية في كل دول العالم مؤشر أسعار المستهلك لتلك الدولة شهريًا وسنويًا. وهو متوفر ويعلن شهريًا عن الشهر السابق بإنتظام ودقة ويتم الإعتماد عليه في تحديد معدلات التضخم أو الركود وفي رسم السياسات النقدية لهذا البلد.

نعود الى إجازة المجلس لربط الأجور اللاحقة بمؤشر أسعار، واقترحنا الربط بمؤشر الرقم القياسي لأسعار المستهلك، الذي تصدره كل الدول شهريًا. فيمكن حينذاك إعتماده في عقود العمل، فيتم حساب الرقم القياسي في الشهر السابق لبدء الفترة الأولى ثم حساب الرقم القياسي للشهر السابق لبدء الفترة الثانية (أي بعد 12 شهر عن القياس الأول) وتحسب نسبة التغير موجبة أو سالبة ويتحدد منها أجرة الفترة الثانية، وهكذا تُحسب في السنوات التالية.

وقد يطبق هذا على رواتب الموظفين وأجور العمال وكذلك على أجور العقارات وغيرهم وفق ما يتم الإتفاق عليه في العقد الأول. ويجب التنبيه هنا أن هذا الإجراء بالنسبة للرواتب وأجور العمال تحافظ هذه الزيادة على ثبات قيمة الراتب أو الأجر خلال السنوات اللاحقة وهي ليست علاوة أو مكافأة، والتي إذا إستحقها الموظف أو العامل يتم إضافتها الى الراتب فوق ما ذكرناه، حيث أن التعديل المذكور لم يتعدى تعويض النقص الحادث في القدرة الشرائية للعملة الورقية التي يصرف بموجبها الراتب.

ومن ضرورات العدل والتساوي تطبيق هذا المؤشر سواء كان موجبًا أو سالبًا، فالقصد هنا تثبيت القيمة الشرائية للعملة الورقية عن طريق تغيير العدد لتثبيت القيمة. ولهذا وجب الإلتزام في العقد بالتعديل وفق نسبة التغير في المؤشر المذكور سواء كانت هذه النسبة موجبة أو سالبة. لأن غرضنا تثبيت القيمة. وفي حال إرتفاع القيمة الشرائية للعملة الورقية، وهو ما قد يحدث في سنوات الإنكماش، ينخفض عدد العملة الورقية لتثبت القيمة على ما نص عليه عقد الأجرة أو الإيجار.

والملاحظ أن المجلس أقر هنا أن النقود الورقية قد تفقد بعضًا ولو يسيرًا من قيمتها الشرائية، ولهذا وجب تعديل الأجرة أو الراتب، بينما منع مثل هذا الربط في الديون وقرر أن الديون تؤدى بأمثالها، سواء رخصت قيمتها أم غلت‘ إلا في حالة التضخم الفاحش، فترد بقيمتها أو يوزع الضرر بينهما. والسبب الذي دعاهم للسماح بالربط في الأجور؛ أن العقد حدد الأجرة للسنة الأولى في أولها، ثم تحددت الأجرة للسنة الثانية في أول السنة الثانية، وللسنة الثالثة في أول السنة الثالثة، ولهذا تحدد العدد من الوحدات النقدية في أول الفترة التعاقدية وأصبح معلومًا، فإنتفت الجهالة وإنتفى الغرر ولم يعد في العقد ما قد يفضي الى النزاع. والسؤال هنا هل هذا العقد مُلزما للفترات اللاحقة أم لأي منهما حق الفسخ إذا لم يرضى بالأجرة التي تحددت وفق المؤشر، لأنه لو كان مُلزما، لشابه الجهالة والغرر مثل ما قرره المجلس بخصوص الدين، نعم هذا الأجر يتقرر في بدء المدة التالية، ولكنهما لا يعرفا ما هو الأجر للفترة التالية عند تعاقدهما قبل بدء الفترة الأولى، وبالتالي لو كان ملزما، فهما إلتزما للفترات اللاحقة بما هو مجهول وقت التعاقد، هذا لو أخذنا برأي المجلس سنجد أنه لو كان العقد ملزمًا للفترات اللاحقة فأنه سوف يشوبه غررا وجهالة.

ولم يحدد المجلس ما هو معيار التضخم الفاحش، وأرجع تقديره الى التراضي، وعند النزاع؛ يرجعان إلى القضاء أو التحكيم. وعند حدوث التضخم الفاحش بعد نشوء الدين لا مانع من إتفاقهما على رد الدين بالقيمة، أو توزيع الضرر بينهما صلحًا، أو اللجوء للقضاء أو التحكيم، ولا يجوز الإتفاق على ذلك عند التعاقد (ونفهم من هذا عدم ذكر أي من هذا في العقد).

أن ما أوصى به المجمع، خاصة شرط عدم الإتفاق على أي من هذه الحلول عند التعاقد، أي عدم النص عليها، سوف يؤدي إلى النزاع في حال حدوث التضخم الفاحش والذي أيضًا لم يحدده المجمع، فالخُمس قد يرى أحد المتعاقدين أنه فاحش بينما يراه الآخر يسير. وعدم تحديد الحكم وتركه للإتفاق بين رد الدين بالقيمة فيتحمل المدين تعويض نقص القيمة أو توزيع الضرر بينهما وفق الإتفاق في حينه، ثم إجازة اللجوء إلى القضاء أو التحكيم. وهذا مع غياب النص في العقد لن يجد القاضي أو المُحكّم، خاصة في البلاد الغير إسلامية، سببًا يدعوه للحكم بغير القضاء برد مثل العدد، لأن هذا فقط ما نص عليه العقد الذي لم يذكر شيئًا عن التضخم الفاحش أو اليسير، لأن توصية المجمع أشارت إلى عدم جواز الإتفاق على ذلك عند التعاقد. ومعلوم أن العقود التي يُحتمل فيها النزاع ولم تتضمن بنودها سُبل معالجة النزاع المحتمل، وهو مُحتمل بدليل نص قرار المجلس، هي عقود لا تصح، لأن عدم التوضيح يؤدي إلى النزاع. وعليه يتوجب أن يُنص هذا الشرط في العقد، لأن عدم النص عليه قد يؤدى إلى إختلاف ونزاع بما ينافي مقتضى العقد.

وورد عن بعض الفقهاء، أن ضابط التضخم الفاحش أن يبلغ ثُلث مقدار الدين، وقيل نصف العُشر، وقيل العُشر، وقيل الُخمس وقيل الُسدس. وقال آخرون أن معيار التضخم الفاحش معيار عُرفي، ويحدد عند رد النزاع إلى التحكيم أو القضاء. أي أن تعيين التضخم الكثير غير متفقٌ عليه، ولو أن الأغلبية أعتبرته الثُلث.

الجزء الثالث

بينت توصيات “الندوة الفقهية الاقتصادية لدراسة قضايا التضخم” التي عقدها مجمع الفقه الإسلامي بجدة في عام (1420 هـ الموافق 1999م) أن ضابط التضخم الكثير أن يبلغ ثُلث مقدار الدين الآجل.

وإعتبار الثلث قياسا على معاملات أخرى منها الغبن في البيع حيث إعتبر الفقهاء أن الغبن الذي يقل عن الثلث غبن يسير يتجاوز عنه لأنه مما لا يمكن تجنبه في المعاملات والبيوع، ولأنه يصعب الاحتراز منه، ويكثر وقوعه في الحياة العملية، ويتسامح الناس فيه عادة. وإعتبروا الثلث أيضًا قياسًا على رأي المالكية في مبدأ وضع الجوائح، وسنناقش هذين القياسين لاحقًا إن شاء الله.

من هذه التفرقة بين التضخم اليسير والتضخم الفاحش، نجد الفقهاء أخذوا برد العدد في التضخم اليسير ورد القيمة في التضخم الفاحش.

ورأينا مسبقًا كيف أن الفقهاء أجازوا تعديل الأجور والرواتب في بدء كل السنوات التالية للسنة الأولى بناء على تغير القيمة لتعويض نقص القيمة الشرائية للعملة الورقية التي تحددت بها الحقوق في العقد، ولم يفرقوا في الأجور بين التغير اليسير والتغير الفاحش.

أي أن أعضاء المجلس أخذوا بالقيمة على أن يتم تحديدها بعدد من العملة الورقية عند بدء كل فترة، وهذا حتى تعرف الأجرة عند التعاقد على الفترة الثانية وعن كل الفترات اللاحقة، فتنتفي الجهالة عن العقد، والتي تنتج عن عدم معرفة عدد الوحدات النقدية الواجب أداءها. أما الدين فليس فيه فترات لاحقة، فقالوا لو حددناه بالقيمة لم يُعرف وقت العقد العدد الواجب أداءه عند الإستحقاق، فيفسد العقد لما يكتنفه من جهالة وغرر. إلا في حالة التضخم الفاحش، يعود المتعاقدان الى القيمة وقت قبض الدين، وإن لم يعرف العدد الواجب أداءه وقت التعاقد.

وقد نشأ هذا القصور لأننا أعتبرنا العدد ولم نعتبر القيمة. وهذا لأننا ليس لدينا وقت العقد تحديدًا لما قد يطرأ على القيمة من إنخفاض أو إرتفاع حين حلول وقت الأداء. فالتضخم يتقلب بين الحدوث وعدمه بل وقد يحدث ركود، لهذا أعتبر الأخذ به في العقد غررا وجهالة.

وقد أخذوا بأقوال السلف الذين واجهوا في زمانهم مثل من نواجهه اليوم، عندما تعامل الناس بالفلوس وهي النقود المعدنية غير الدراهم والدنانير، التي يضربها ولي الأمر ويتعامل بها الناس على أنها نقودًا رائجة، فذهب معظم فقهاء السلف (وليس كلهم) الى أن العبرة في وفاء الديون الثابتة بهذه النقود تكون بالمثل. وأعتبروا المثل في العدد وليس في القيمة، ولأن الديون تقضى بأمثالها، فلا يجوز ربط الديون الثابتة في الذمة – أياً كان مصدرها – بمستوى الأسعار.

وجاء عن السلف أنه إذا كان الدين فلوسًا من معدن غير الذهب والفضة، فكسدت وبطل التعامل بها، قال ابن قدامة في “المغني”: “وَإِنْ كَانَ الْقَرْضُ فُلُوسًا.. فَحَرَّمَهَا السُّلْطَانُ، وَتُرِكَتْ الْمُعَامَلَةُ بِهَا، كَانَ لِلْمُقْرِضِ قِيمَتُهَا، وَلَمْ يَلْزَمْهُ قَبُولُهَا، سَوَاءٌ كَانَتْ قَائِمَةً فِي يَدِهِ أَوْ اسْتَهْلَكَهَا ؛ لِأَنَّهَا تَعَيَّبَتْ فِي مِلْكِهِ “. انتهى. هذا الرأي كان في إنقطاع هذه الفلوس وتوقف التعامل بها بعد قبض الدين، فذهبوا الى رد القيمة.

أما إذا رخصت أو غلت مع بقاء التعامل فيها ساريًا، ففيه قولان، الأول ليس له غيرها، والثاني له قيمتها يوم البيع في البيع ويوم القبض في القرض. والأغلب عند الأوائل القول الأول.

وقد ذهب الأوائل الى الرد بالمثل عملاً بالحديث الشريف: عن أبي سعيد الخدري رضي الله عنه أن رسول الله ﷺ قال: ” لا تَبيعوا الذَّهَبَ بالذَّهَبِ، إلَّا مِثلًا بمِثلٍ، ولا تُشِفُّوا بعضَها على بعضٍ، ولا تَبيعوا الوَرِقَ بالوَرِقِ إلَّا مِثلًا بمِثلٍ، ولا تُشِفُّوا بعضَها على بعضٍ، ولا تَبيعوا منها غائبًا بناجِزٍ.” وفي لفظ: “إلا يدًا بيد”. وفي لفظ: “إلا وزنًا بوزن، مِثلًا بمِثل، سواءً بسواء”.

والوَرِق المذكور هو الدراهم الفضة. ولا تُشِفُّوا أي لا تفاضلوا بعضها على بعض، أي تنحلوا من بعضها. ولا تُشِفُّوا: الشف: الزيادة، يعني لا تزيدوا بعضها على بعض، ويأتي الشف ويراد به النقص، وهو من الأضداد.

قالوا أن الشرع بقضي بأن ترد المبالغ المالية بنفس نوعها، وفي حالة إقراض سلعة قابلة للإستبدال مثل حنطة تحدد وزنها أو كيلها، ترد بمثلها سواء زادت قيمتها أو نقصت. ولو ردت وفقًا لقيمتها يوم القبض أي زاد الوزن أو الكيل فهذا ربا. وبالطبع هذا صحيح، لأن هذه السلعة قيمتها في ذاتها، وليست كالعملة الورقية التي ليست لها قيمة في ذاتها وليست مما يكال أو يوزن، وإنما أكتسبت قيمتها من الجهة التي أصدرتها ومن قبول الناس لها.

ولهذا لا تقارن الفلوس والنقود الورقية، التي تنخفض قيمتها وترتفع، بالدراهم الفضة والدنانير الذهب، ولا بالسلع التي لها قيمة في ذاتها، ويمكن وزنها أو كيلها، فيتحقق فيها الحديث الشريف: روى عبادة بن الصامت رضي الله عنه أن النبي صلى الله عليه وسلم قال : (الذهَبُ بالذهَبِ تبره وعينه ، وَزنًا بوَزنٍ والفضة بالفضة تبره وعينه ، وَزنًا بوَزنٍ والملح بالملح ، والتمر بالتمر والبُرُّ بالبُرِّ والشعير بالشعير كيلا بكيل فمن زاد أو ازداد فقد أربى ).

والقصد من هذين الحديثين الشريفين، التماثل التام، في الوزن لما كان موزونا، وفي الكيل لما كان مما يكال، والغرض في كل هذه الأحوال تساوي القيمة الذاتية لهذه الأنواع مع ما تُبادل به من نفس نوعها.

لو أقرضت خمسة عشر دينار كامل أي وزن الواحد 4,25 جرام بالضبط، فيكون إجمالي الوزن 63,75 جرام. وكان السداد بدنانير مثلها ولكن حوافها مقطوعة، وزن الواحد منها 3,984 جرام، فالعدل أن يتوجب أداء ستة عشر دينار، أي ستة عشر قطعة من هذه الدنانير المنقوصة ليتحقق شرط التساوي، وزنا بوزن. ولا يقال هنا أن هذه المعاملة شابها الربا بأي شكل. ولا يقول أحد عليه المثل في العدد. إلا أنه معلوم أن بعض الفقهاء الأوائل، منعوا مبادلة الدراهم المغشوشة غشًا غالبًا متفاضلة خوفًا من الربا. قال رسول الله ﷺ : ” لا تَبيعوا الذَّهَبَ بالذَّهَبِ ، ولا الوَرِقَ بالوَرِقِ ، إلا وَزنًا بوَزنٍ ، مثلا بمثل، سواء بسواء”. وهنا نجد أنه يجوز بيع الذهب بالذهب إذا تساوت الجودة وتساوى الوزن، أما ما منعه الفقهاء فهو خوفًا من شبهة الربا، فإذا تساوت الجودة أي عيار الذهب في هذه الدنانير وتساوى الوزن فلا ربا إذا كان يدا بيد.

وقد كانوا يتعاملون بالوزن في عصر التشريع. “كما ذكر ابن خلدون أن مقدار الدرهم والدينار كان معلومًا في عصر التشريع، ولكن لم يكن مضروبًا على نفس الوزن، أي أنه كان معلوم القدر غير موجود العين، ذلك أنهم كانوا يتعاملون وزنا لا عداً. فمهما كان وزن الدرهم المضروب مختلفًا فإنهم كانوا يتعاملون بالوزن، فمقدار الدرهم والدينار كان معلومَا ولكنه غير مشخص في الخارج، وقد شخصهما عبد الملك في الخارج وضرب الدرهم والدينار على الوزن الشرعي”[3].

النقود الورقية ليس لها قيمة ذاتية، ولكن لها قيمة إعتبارية توافق عليها الناس وعلى أساس هذه القيمة تتم المعاملات بين الناس، لا غرض لهم في عددها وإنما في القيمة التي تقاس عليها الأشياء.

أي أنها ولو تحققت فيها الثمنية، إلا أنها ليست منضبطة ثابتة، وليس لها قيمة ذاتية وإنما قيمتها تتحدد وفق قدرتها الشرائية في وقت ما، وهذه القدرة الشرائية تتغير وفق تأثير التضخم أو الركود.

قال ابن القيم في كتابه “أعلام الموقعين” (3/401): “الدراهم والدنانـير أثمــان المبيــعات، والثـمن هـو المعيار الذي به يعرف تقويم الأموال، فيجب أن يكون محدوداً مضبوطاً لا يرتفع ولا ينخفض، إذ لو كان الثمن يرتفع وينخفض كالسلع لم يكن لنا ثمن نعتبر به المبيعات، بل الجميع سلع، وحاجة الناس إلى ثمن يعتبرون به المـبيعات حاجة ضرورية عامة، وذلك لا يمـكن إلا بسعــر تعرف به القيمة، وذلـك لا يكون إلا بثمن تقوم به الأشياء، ويسـتمر على حالة واحدة، ولا يقّوم هو بغيره، إذ يصير سلعة يرتفع وينخفض, فتفسد معاملات الناس، ويقع الخلف, ويشتد الضرر، كما رأيت من فساد معاملاتهم، والضرر اللاحق بهم، حين اتخذوا الفلوس سلعة تعد للربح، فعم الضرر، وحصل الظلم… فالأثمان لا تقصد لأعيانها، بل يقصد التوسل بها إلى السلع” أهـ

ابن القيم يشترط “أن يكون الثمن محدودًا مضبوطًا لا يرتفع ولا ينخفض” وقال: “وذلك لا يمـكن إلا بسعــر تعرف به القيمة، وذلـك لا يكون إلا بثمن تقوم به الأشياء، ويسـتمر على حالة واحدة، ولا يقّوم هو بغيره،”

شرط لا يقوم هو بغيره، أقتصر العملات على الذهب والفضة، ولا يوجد غيرها لا يقوم بغيره، حتى هذين، تتغير قيمتهما بالنسبة لبعضهما، وعندما وضع الرسول ﷺ الدية بعدد من الأبل، تغيرت الدية عند تقييمها بالدنانير، لغلاء الأبل في عهد عمر رضي الله عنه. أي أن شرط أن لا يقوم هو بغيره يستحيل ويتعارض مع الشروط الأخرى التي ذكرها في نفس الفقرة، وبالتالي علينا التغاضي عنه، لأنه لا يطبق إلا على دينار الذهب، ثم ننظر في الشروط الأخرى وهي “أن يكون محدوداً مضبوطاً لا يرتفع ولا ينخفض.” “سعــر تعرف به القيمة”، “ثمن تقوم به الأشياء، ويسـتمر على حالة واحدة”.

ولتطبيق هذه الشروط على النقود الورقية التي تتغير قيمها، هل يمكن أن نحدد ونضبط قيمتها فلا ترتفع ولا تنخفض وتعطينا سعرا تعرف به القيمة وثمنا تقوم به الإشياء ويستمر على حالة واحدة. نعم نستطيع ذلك طوال مدة معاملة واحدة، مهما طالت مدتها. أي يمكن تثبيت القيمة وقت العقد في معاملة واحدة، وإنهاء هذه المعاملة على نفس القيمة وقت العقد، فلدينا اليوم مؤشر قياس أسعار المستهلك، الذي يقدم لنا هذا الضبط.

وقد ذهب السلف الى رد الفلوس بمثل عددها، لأن المعاملات المعتبرة في زمانهم كانت بالدنانير والدراهم، أما الفلوس فكانت في أول الأمر الأغلب للمعاملات ذات القيم القليلة، ثم أصبحت هي السائدة. وقد يكونوا ذهبوا الى أن المعاملات بالفلوس ترد بمثلها عددًا في حالات الرخص والغلاء اليسيرين، لصعوبة تحديد القيمة عند القبض وعند الأداء، ولتحاشي الجهالة التي قد تؤدي الى النزاع إن هم قالوا بالقيمة، أضف أن هذه الفلوس من معادن كالنحاس، قد تكون لها قيمة ذاتية فإن كسدت أو رخصت كنقود، فهي معدن يمكن الإستفادة منه وليست كالنقود الورقية لا قيمة ذاتية لها.

بل وفي بعض الحالات قد ترتفع قيمة المعدن فتزيد قيمته عن القيمة الأسمية للفلوس، وأتذكر في خمسينات القرن الماضي، زادت قيمة النحاس الذي في المليم والتعريفة والقرش في عملة الملك فاروق عن قيمتها الأسمية وقيل وقتها أن البعض يجمعها ويصهرها ليحصل منها على نحاس.

أما الإمام أبو يوسف، فقد إعتبر هذه الفلوس أجزاء من الدنانير والدراهم فرأى أن ترد بقيمتها. إذ ذهب الإمام أبو يوسف إلى أنه يجب على المدين أن يؤدي قيمة النقد الذي طـرأ عليه الغلاء أو الرخص يوم ثبوته في الذمة، ففي البيع تجب القيمة يوم العقد، وفي القرض تجب القيمة يوم القبض، وهذا القول عليه الفتوى عند الحنفية كما ذكر ابن عابدين وعليه فرأي أبي يوسف هو وجوب رد القيمة في كل الـرخص والغـلاء، كما هو في الإنقطاع والكساد.

الذي يهمنا هنا، أن الفقهاء في زمننا هذا، قرروا أنه في حالات التضخم الفاحش ترد القيمة يوم القبض أي يوم استلم المدين القرض، أو يتصالحا فيتحملا معًا النقصان في القيمة. أي في حالة التضخم الفاحش إعتبرت القيمة ولم يعتبر العدد، فإن أقرضه ألف جنيه وحصل تضخم في مدة القرض بمعدل 40%، وهذا وفق قولهم تضخم فاحش يتوجب أن يسدد المدين الدين وفق القيمة وقت قبض الدين، لذا عليه أن يسدد ألف وأربعمائة جنيه وهي بقيمة تساوي قيمة الألف التي أخذها منذ سنة، أو إن إتفقا يتناصفان الفرق فيسدد الف ومائتي جنيه، وفي الحالتين يكون زاد عدد الجنيهات، ورد عددًا منها أكثر مما قبض.

فلماذا الأخذ بالقيمة هنا وعدم الأخذ بها في التضخم اليسير. ولماذا يكون نقص القيمة بالثلث أو أكثر منه غير محتمل، فيستحق الدائن تعويض كل النقص أو بعضه، بينما نقص القيمة بما هو أقل من الثلث كالربع والخمس مقبول، لا يستحق الدائن تعويضا عنه. إن أي نقص في مال الدائن خسارة لا يرضاها في أغلب الأحوال. بل والأهم من هذا لماذا رأى الفقهاء أن رد الدين وفق القيمة في حالة التضخم الفاحش ليس ربا، ولم يجيزوا مثل هذا في التضخم اليسير.

يقر الجميع أن التضخم -أي كانت أسبابه- ينتج عنه نقص قيمة العملات الورقية، وأن الدائن يعود إليه مثل ماله عددًا ولكن بقيمة أقل. وأن المدين قد يكون قد استفاد من الدين لأنه يؤديه مثل العدد الذي قبضه ولكن بقيمة أقل. وهذا يخالف شرط التماثل. فإن تماثل العدد لا تتماثل القيمة، وأن تماثلت القيمة لا يتماثل العدد.

قالو لو أدى عددا أكثر من العملة الورقية عما قبض، فهذا ربا. ومع ذلك سمحوا بهذه الزيادة فيما هو أكثر من الثلث، ورأينا في المثال الذي عرضناه أنه يعيد الألف جنيه ألف وأربعمائة وهذا جائز بناء على قرار المجلس فيما يخص التضخم الفاحش، فلماذا هو ليس ربا فيما هو أكثر من الثلث وربا فيما هو أقل. أعتبروا التضخم الفاحش حالة إستثنائية يمكن معها الخروج عن المبدأ الذي أخذوا به وهو أن ترد الديون بمثلها واعتبروا المثل يكون في عدد النقود الورقية، وأن هذه الحالة الإستثنائية يمكن قياسها على مبدأ وضع الحوائج والذي ينص أنه لو تلف الثلث وما زاد عليه، يوضع جميعه عن المشترى، وأيضًا على مبدأ إزالة الغبن الفاحش في البيوع.

في قرار مجلس مجمع الفقه الإسلامي رقم: 89 (6/9) بتاريخ 1-6 نيسان (إبريل) 1995م، أشار الى الإتجاهات العديدة بشأن معالجة حالات التضخم الجامح الذي يؤدي الى الإنهيار الكبير للقوة الشرائية لبعض العملات ذكر منها في بند “ز – الأخذ في هذه الأحوال الاستثنائية بمبدأ (وضع الحوائج) الذي هو من قبيل مراعاة الظروف الطارئة.” وتقرر عقد ندوة متخصصة للدراسة والنظر في الطريق الأقوم والأصلح وطرح الحلول الفقهية لمعالجة التضخم.

وفي سنة 1999 م، صدرت توصيات الندوة الفقهية الإقتصادية لدراسة قضايا التضخم، التي عقدها مجمع الفقه الإسلامي في جدة بالتعاون مع مصرف فيصل الإسلامي بالبحرين، وجاء فيها:

“أ- إذا كان التَّضخُّم عند التعاقد متوقعًا، فإنه لا يترتب عليه تأثير في تعديل الديون الآجلة، فيكون وفاؤها بالمثل وليس بالقيمة، وذلك لحصول التراضي ضمنًا بنتائج التضخم، ولما في ذلك من استقرار التعامل.

ب- إن كان التَّضخُّم عند التعاقد غير متوقع الحدوث ثم حدث التَّضخُّم:

فإن كان التَّضخُّم يسيرًا فإنه لا يعتبر مسوغًا لتعديل الديون الآجلة؛ لأن الأصل وفاء الديون بأمثالها، واليسير في نظائر ذلك من الجهالة أو الغرر أو الغبن مغتفر شرعًا. وإذا كان التضخم كثيرًا (وضابط التضخم الكثير أن يبلغ ثلث مقدار الدين الآجل)، فإن وفاءَ الدين الآجل حينئذ بالمثل يُلحق ضررًا كثيرًا بالدائن يجب رفعه.

والحل لمعالجة ذلك: اللجوءُ إلى الصلح، وذلك باتفاق الطرفين على توزيع الفرق الناشئ عن التضخم بين المدين والدائن بأي نسبة يتراضيان عليها “ انتهى باختصار.

الجزء الرابع

ننظر أولا الى مبدأ وضع الجوائح ثم بعد ذلك ننظر إلى موضوع رفع الغبن الفاحش،

مبدأ وضع الجوائح

الجوائح هي حالة إستثنائية غير متوقع حدوثها، لا تُعلم وقت البيع، كبيع الثمر على الشجر ثم تصيبها آفة تتلفه أو تتلف بعضه، لما ورد في الحديث الشريف: ” ” منْ بَاعَ ثَمَراً فَأَصَابَتْهُ جَائِحَةٌ فَلاَ يَأْخُذْ مِنْ أَخِيهِ شَيْئاً عَلَى مَا يَأْكُلُ أَحَدُكُمْ مَالَ أَخِيهِ؟” وأيضًا: “أمر رسول الله ﷺ بِوَضْعِ الْجَوَائِحِ”.

عن كتاب مجموع الفتاوي جزء 30 ص 278 و 279.

“فَالْجَائِحَةُ هِيَ الْآفَاتُ السَّمَاوِيَّةُ الَّتِي لَا يُمْكِنُ مَعَهَا تَضْمِينُ أَحَدٍ: مِثْلَ الرِّيحِ وَالْبَرْدِ وَالْحَرِّ وَالْمَطَرِ وَالْجَلِيدِ وَالصَّاعِقَةِ وَنَحْوِ ذَلِكَ كَمَا لَوْ تَلِفَ بِهَا غَيْرُ هَذَا الْمَبِيع.” b

“وَإِذَا كَانَ ذَلِكَ بِمَنْزِلَةِ تَلَفِ الْمَبِيع قَبْلَ التَّمَكُّنِ مِنْ قَبْضِهِ فَلَا فَرْقَ بَيْنَ قَلِيلِ الْجَائِحَةِ وَكَثِيرِهَا فِي أَشْهَرِ الرِّوَايَتَيْنِ. وَهِيَ قَوْلُ الشَّافِعِيِّ وَأَبِي عُبَيْدَةَ وَغَيْرِهِمَا مِنْ فُقَهَاءِ الْحَدِيثِ؛ لِعُمُومِ الْحَدِيثِ وَالْمَعْنَى. وَالثَّانِيَةُ أَنَّ الْجَائِحَةَ الثُّلُثُ فَمَا زَادَ كَقَوْلِ مَالِكٍ؛ لِأَنَّهُ لَا بُدَّ مِنْ تَلَفِ بَعْضِ الثَّمَرِ فِي الْعَادَةِ فَيَحْتَاجُ إلَى تَقْدِيرِ الْجَائِحَةِ فَتُقَدَّرُ بِالثُّلُثِ كَمَا قُدِّرَتْ بِهِ الْوَصِيَّةُ وَالنُّذُرُ وَمَوَاضِعُ فِي الْجِرَاحِ وَغَيْرِ ذَلِكَ؛ لِأَنَّ النَّبِيَّ صَلَّى اللَّهُ عَلَيْهِ وَسَلَّمَ قَالَ: {الثُّلُثُ وَالثُّلُثُ كَثِيرٌ} .

وَعَلَى الرِّوَايَةِ الْأُولَى يُقَالُ: الْفَرْقُ مَرْجِعُهُ إلَى الْعَادَةِ فَمَا جَرَتْ الْعَادَةُ بِسُقُوطِهِ أَوْ أَكَلَ الطَّيْرُ أَوْ غَيْرُهُ لَهُ فَهُوَ مَشْرُوطٌ فِي الْعَقْدِ وَالْجَائِحَةُ مَا زَادَ عَلَى ذَلِكَ؛ وَإِذَا زَادَتْ عَلَى الْعَادَةِ وُضِعَتْ جَمِيعُهَا وَكَذَلِكَ إذَا زَادَتْ عَلَى الثُّلُثِ وَقُلْنَا بِتَقْدِيرِهِ فَإِنَّهَا تُوضَعُ جَمِيعُهَا .” c

الجائحة الثُلث فما زاد وهو قول مالك، لأنه لا بد من تلف بعض الثمر في العادة، فقدرت الجائحة بالثلث لأن ما دون الثلث عادة يفقد دون جائحة. “وعلى الرواية الأولى : الفرق مرجعه الى العادة، فَمَا جَرَتْ الْعَادَةُ بِسُقُوطِهِ أَوْ أَكَلَ الطَّيْرُ أَوْ غَيْرُهُ لَهُ فَهُوَ مَشْرُوطٌ فِي الْعَقْدِ وَالْجَائِحَةُ مَا زَادَ عَلَى ذَلِكَ”. أي أن تلف ونقص بعض الثمار يحدث طبيعيًا ومعلوما لدى البائع والمشتري قبل البيع ولهذا يؤخذ في الإعتبار عند الإتفاق على الثمن ولهذا لا يعتبر في ما أتلفته الجائحة، وقدر هذا التلف والنقص الطبيعي المتوقع بأقل من الثلث، لهذا لو حدثت الجائحة وتلف الثلث أو أكثر، وضعت جميعها. هذا في الثمار، أما في البقول فتوضع في القليل والكثير ووجه التفريق بينهما أن الثمار لا تخلو في العادة من تلف يسير، بالسقوط، وأكل الطير، أما البقـول فهي في العادة مأمونة من ذلك.

نجد هنا أن تحديد التلف بالثلث إختص بالثمر وليس بالبقول، لأن النقص في الثمر بمقدار الثلث متوقع حدوثه وأخذ في الإعتبار عند تحديد الثمن الذي إتفقا عليه. ومن هذا القول نعرف أن الثمن تعلق بالثلثين اللذين توقع المشتري الحصول عليهم، ولأنه أسقط الثلث لا يتوقع وجوده عند الجذ. ولهذا قال الفقهاء الأوائل أن الجائحة تتحدد إذا نقص الثلث وما زاد عنه. أما لو نقص أقل من الثلث فلا يوضع عن المشتري شيء من الثمن لأن هذا النقص كأنه مشروط في العقد.

“قال البراذعي: وأما ما بيع من الثمر مما ييبس ويدخر ويترك حتى يجذ جميعه، مما يخرص أم لا، كالعنب والنخل والزيتون واللوز والفستق والجوز وما أشبه ذلك، فأصابت الجائحة قدر ثلث الثمرة فأكثر، في كيل أو مقدار لا في القيمة، وضع عن المبتاع قدر ذلك من الثمن، فإن أجيح أقل من ثلث الثمرة في المقدار لم يوضع عنه لذلك شيء، ولا تقويم في هذه الأشياء؛ لأن لمبتاعها تعجيل جذها وتأخيره حتى تيبس.” [ تهذيب مسائل المدونة لخلف بن أبي القاسم القيرواني 3 /151]

أي أنه إذا أصابت الجائحة الثلث أو أكثر، يوضع عن المشتري قدر ذلك من الثمن. d

الذي يهمنا هنا أن حد الثلث في الجائحة إنما إعتبر لما جرت العادة بسقوط الثمر وأكل الطير وغيرهما. وهذا لا يقاس عليه في القرض الذي في يد المدين، فالعادة في النقود الورقية إلا يتلف جزء منها لمثل هذه الأسباب. فإن إعتبر نقص القيمة الشرائية حتى مقدار الثلث نقصا يسيرا متوقعا، فهذا لا يصح لأنه ليس دائمًا متوقعا. الثمر نقص الثلث وإن لم تصبه جائحة، نقصان الثلث بسبب السقوط وأكل الطير وكلاهما من المعتاد والمتوقع حدوثه، فما الذي من المعتاد أن يصيب النقود ليفقدها ثلث قيمتها. بل وأنه لو كان متوقعًا يمكن ضمان عدم التعرض له بأن يبدل هذه العملة بما هو أثبت منها. وفي الثمر إعتُبر حدوث هذا النقص المعتاد والمتوقع في الثمن عند الإتفاق عليه، أما في الدين، لا يمكن إعتبار نقص القيمة -إن كان متوقعًا- في المبلغ الذي سيؤديه المدين.

وأيضًا هناك محل الجائحة. محـل الجائحة التي توضع عن المشتري، وتكون من ضمان البائع هي الثمار. وهذه لا يمكن نقلها أو إستبدالها لحمايتها من الجائحة، أي لو قدرنا حدوث الجائحة مِثْلَ الرِّيحِ وَالْبَرْدِ وَالْحَرِّ وَالْمَطَرِ وَالْجَلِيدِ والآفة وَنَحْوِ ذَلِكَ، وعرفنا بدء حدوثها، لن نستطيع فعل شيئا لإنقاذ الثمر الذي على الأشجار. أي أننا لن يمكننا أن ننقله أو نحميه من الجائحة. بينما في النقود الورقية يمكن للمشتري أن يستبدلها بما لا يتأثر بالتضخم. بل ويمكننا القطع، أن مال الدين الذي إستلمه المدين بصورة أوراقًا نقدية، لن يبقى في يده كذلك إلا لوقت قصير، لأنه لم يطلب هذا المال ليخزنه عنده، وإنما طلبه لحاجة أو لإستثمار، وفي الحالتين يستبدله بعروض أو بمال آخر لن يكون نقودا ورقية. ولهذا فلن يتأثر مال الدين في يد المدين بالتضخم بالدرجة التي كان سيتأثر بها لو ظل في حيازته نقودا ورقية،

إضافة أن التضخم لا يحدث فجأة في أغلب الأحوال، وأنما متى بدأ يزداد وربما يستمر لعدة سنوات متتابعة، وهذا يعطي الفرصة للمدين أن يبدل النقود الورقية في الشهور الأولى للتضخم، وهذا غير الجائحة التي يصعب توقعها ويصعب التوقي منها.

ولهذا فالقياس على وضع الجوائح في بيع الثمر وإعتبار التضخم الذي يكون أقل من الثلث تضخما يسيرا لا يُعوّض الدائن عن نقص القيمة فيه هو قياس غير صحيح. وبالتالي فالتغير في قيمة النقود الورقية إن أردنا أن نقيسه على الجوائح فهو مثل البقول التي يعوض فيها النقص القليل والكثير. حيث قالوا ” هذا إذا كانت الجائحة في الثمـار، أمـا إذا كانت في البقول، فتوضع في القليل والكثير ووجه التفريق بينهما أن الثمار لا تخلو في العادة من تلف يسير، بالسقوط، واستخدام الطير. أما البقـول، فهي في العادة مأمونة من ذلك”. (نظرية وضع الجوائح في الفقه الإسلامي د. حسين بن سالم الذهب، ابن عبد البر، التمهيد، 2 /196 ،والدسوقي، الحاشية، 3 /186ـ16)

وجاء في كتاب صحيح فقه السنة وأدلته وتوضيح مذاهب الأئمة [كمال ابن السيد سالم] جزء 4 ص285

“- أما في الثمار: فقيل: الثُلث وبه قالت المالكية

– وأما في البقول: فقيل: لا فرق بين القليل والكثير، وقيل: في الثلث وبه قالت المالكية أيضًا.

والظاهر: أنه لا فرق بين قليل الجائحة وكثيرها وبه قال ابن عبد البر وابن قدامة وابن حزم ورجحه الشوكاني وهو المعين إن شاء الله تعالى لأن الأحاديث الواردة عامة ولم تخصص بثُلث ولا بغيره.”

ولهذا فالقياس على وضع الجوائح إن صح، يكون مثل ما يجري على البقول، فتوضع في القليل وفي الكثير، وهذا هو ما يتحقق معه العدل. فلا أحد يرضى بخسارة ربع قيمة ماله ثم يقال عن نقص الربع أنه يسير.

رفع الغبن

أما لو قسنا على أحكام الغبن في البيوع، لتخريج الثلث الذي قالوا به حدًا أدنى للتضخم الفاحش، الذي يعوض عند حدوثه نقص القيمة في الديون، ولا يعوض أثر التضخم اليسير الذي قدروه بما هو أقل من الثلث. نجد ما يلي :

حكم الغبن وأثره في العقد:

الأصل في الغبن أنه ممنوع ومحرم ديانة، قال ابن العربي: “الْغَبْنَ فِي الدُّنْيَا مَمْنُوعٌ بِإِجْمَاعٍ فِي حُكْمِ الدُّنْيَا؛ إذْ هُوَ مِنْ بَابِ الْخِدَاعِ الْمُحَرَّمِ شَرْعًا فِي كُلِّ مِلَّةٍ”، (أحكام القرآن لابن العربي، 4/ 261)، لكن ليس كل غبن مؤثر عند الفقهاء، وخاصة عند أهلية المشتري والبائع وعدم ممارسة التغرير، فالأصل نفاذ العقد، قال النووي رحمه الله: “مجرد الغبن، لا يثبت الخيار وإن تفاحش. ولو اشترى زجاجة بثمن كثير يتوهمها جوهرة، فلا خيار له، ولا نظر إلى ما يلحقه من الغبن; لأن التقصير منه حيث لم يراجع أهل الخبرة” (روضة الطالبين للنووي، 3/ 473).

وذهب الجمهور على أنه لا يثبت خيار الغبن إلا إذا كان معه تغرير من البائع للمشتري. جاء في [مجلة الأحكام العدلية المادّة 356]: “إذا وجد غبن فاحش في البيع ولم يوجد تغرير; فليس للمغبون أن يفسخ البيع إلا أنه إذا وُجد الغبن وحده في مال اليتيم لا يصح البيع، ومال الوقف وبيت المال حكمه حكم مال اليتيم”.[4]

الغبن الفاحش (ص 239 مختصر خليل) يكون بالثُلث، كما قال ابن عاصم ” والغبن بالثُلث فما زاد وقع “

والغبن اليسير مغتفر، ولا تكاد تخلو منه المعاملات، أما الغبن الفاحش فطريق معرفته العرف والعادة، فأما السادة الحنفية فيضبطون تحديد الفحش بتقويم المقومين فما دخل تحت تقويم المقومين فيسير، وما لا يدخل تحت تقييم المقوميين يعدّ فاحشاً.

ويقصدون بما يدخل تحت تقويم المقومين، ما يتناوله تقدير الخبراء كشراء شيء بعشرة، ثم يقدره خبير بثمانية أو تسعة أو عشرة مثلاً، فهذا غبن يسير.

ويقصدون بما لا يدخل تحت تقويم المقومين، ما لو وقع البيع بعشرة مثلاً، وقال بعض المقومين: إنه يساوي خمسة، وبعضهم ستة وبعضهم سبعة، فهذا غبن فاحش، لأنه لم يدخل تحت تقويم أحد.

وقدرته مجلة الأحكام العدلية في مادة (165) عملاً برأي نصر بن يحيى بأنه نصف العُشر أي (5%) في العروض التجارية، والعُشر أي (10%) في الحيوانات، والخُمس أي (20%) في العقار، أو زيادة. [الفقه الإسلامي وأدلته، وهبة الزحيلي، 4/ 576].

أي أن الثلث ليس عاما، حسب مجلة الأحكام العدلية عملاً برأي نصر بن يحي فإن نصف العشر أي 5% هو غبنا فاحشا في العروض التجارية.

ورد عن أبي أمامة ، أن رسول االله ﷺ قال : من اقْتَطَعَ حَقَّ امرئٍ مسلم بيمينه ، حرم االله عليه الجنة ، و أوجب له النار . قالوا : و إن كان شيئاً يسيراً يا رسول االله ؟ قال : و إن كان قضيباً من أراكٍ ، وإن كان قضيباً من أراكٍ . قالها ثلاث مرات .(١) وجه الاستدلال لهذا الحديث : أن رسول االله ﷺ بين أن من اقتطع حق امرئ مسلم مهما كانت قيمته و إن كان قضيباً من أراك فإن نصيبه النار ، ولا جرم أن الغبن من ضمن أحكام هذا الحديث (١ – (رواه مالك في الموطأ، ص ٣٩٩ .و قال عنه الشيخ ناصر الدين الألباني حديث صحيح ( صحيح الترغيب و الترهيب ، كتاب البيوع .(

الغبن سواء كان يسيراً أو فاحشاً فهو سحت لا يجوز أكله، غير أن قيده بالغبن الفاحش لكثرة وقوع الغبن اليسير وعدم أهميته بالمقارنة مع ما قد يثيره من مشاكل أمام القضاء المزدحم بالقضايا الأكثر أهمية وخطراً منه.

مما سبق القياس على الغبن بصورة عامة لتحديد قدر الغبن الفاحش ليطبق على أثر التضخم على قيمة الدين قد لا يكون قياسا صحيحًا للإختلاف بينهما، والقول أن الغبن الفاحش هو ما جاوز الثلث ليس متفق عليه، فنصر بن يحي يرى نصف العشر في تجارة العروض والخُمس في شراء العقار. وتساهل الفقهاء في الغبن اليسير لكثرته “حيث قد لا تخلو منه أكثر البيوع”، أي هذا الغبن اليسير من ضرورات البيوع لا يمكن منعه أو التحوط منه وضرره قليل. والأصل إلا يقع، كما ورد في الحديث الشريف.

أما في الديون، فالقيمة يمكن حسابها وضبطها فلا ينطبق عليها العجز عن ضبط الغبن اليسير، وهذا فقط يجعل القياس ليس مناسبًا. إضافة أن السماح بنقص القيمة بما هو أقل من الثلث، أي أن تنقص 30% من قيمة مال الدائن أو ربعه أو أقل ثم إعتبار هذا نقصا يسيرا، لا يصح فالربع كثير جدا. أضف إلى أنه في حالات ثبوت وقوع الغبن الفاحش، يخير المشتري إما إبطال العقد إو إنقاص الثمن، والثمن أو الفرق الذي سيعاد للمشتري موجود عند البائع ويمكن إعادته، وبهذا نرفع الغبن ونزيله. وهذا غير ممكن في تعويض رخص القيمة في حالات التضخم الفاحش أو اليسير، إذ لا يمكن إزالة آثار التضخم بعد حدوثه.

الجزء الخامس والأخير

شبهة الربا:

قالوا أن شرط سداد القرض بقيمته عند القبض، مع حدوث التضخم سيستوجب إعادة عددا أكبر مما استدانه وهذه الزيادة ربا. ولكن الربا هو الزيادة على مال مضمون دون عوض، بشرط أو بدون شرط. برضا أو بدون رضا. والزيادة في عقود الربا هي زيادة لها نفع وفائدة وقيمة. تؤدي إلى ظلم أحدهما وإستفادة الآخر بأكله مال أخيه بالباطل أي دون عوض. وفي قوله تعالى:

{يَا أَيُّهَا الَّذِينَ آمَنُوا اتَّقُوا اللَّهَ وَذَرُوا مَا بَقِيَ مِنَ الرِّبَا إِنْ كُنتُمْ مُؤْمِنِينَ فَإِنْ لَمْ تَفْعَلُوا فَأْذَنُوا بِحَرْبٍ مِنَ اللَّهِ وَرَسُولِهِ وَإِنْ تُبْتُمْ فَلَكُمْ رُءُوسُ أَمْوَالِكُمْ لا تَظْلِمُونَ وَلا تُظْلَمُونَ وَإِنْ كَانَ ذُو عُسْرَةٍ فَنَظِرَةٌ إِلَى مَيْسَرَةٍ وَأَنْ تَصَدَّقُوا خَيْرٌ لَكُمْ إِنْ كُنتُمْ تَعْلَمُونَ} [البقرة:278-280]

قوله تعالى: {لا تَظْلِمُونَ وَلا تُظْلَمُونَ} أي لا يقع الظلم على الدائن ولا على المدين، فلو قلنا بالعدد وحصل التضخم، لا يشك أحد أن هناك ظلما يقع على الدائن لما نقص من قيمة ماله، والقيمة جوهر المال، وبالتالي هذا الظلم لا يصح. فهل لو قلنا يرد بالقيمة لا العدد، نكون أنصفنا الدائن وظلمنا المدين. المفروض لا، لأن جوهر النقود في القيمة وليس العدد.

ولو نظرنا إلى المدين، لنرى هل يقع عليه ظلم لو قلنا يرد قيمة الدين لا عدده. معلوم أن الضرر الحادث عن نقص القيمة، يمكن تلافيه بعدم إدخار هذه النقود بصورتها الورقية، وهذا الأدخار في الأصل كنز منهي عنه، فتعطيل المال أي كانت صورته محرم وينتج عنه تناقصه حتى وإن كان ذهبًا أو فضة، لقول رسول الله ﷺ : ” “اتَّجِرُوا فِي أَمْوَالِ الْيَتَامَى لَا تَأْكُلُهَا الزَّكَاةُ”. فالمال المُدّخر المُعطل الذي مضي عليه الحول يؤخذ منه زكاة ربع العشر. فإن كان لديك مالا فعليك أن تستثمره أو تقرضه لآخر ليستثمره قياسًا على قول رسول الله ﷺ: “مَنْ كَانَتْ لَهُ أَرْضٌ فَلْيَزْرَعْهَا، أَوْ لِيَمْنَحْهَا أَخَاهُ، فَإِنْ أَبَى فَلْيُمْسِكْ أَرْضَهُ”. وفي رواية ” من كانت له أرض فليزرعها فإن لم يستطع أن يزرعها وعجز عنها فليمنحها أخاه المسلم ولا يؤاجرها إياه”.

المال لا يجب تعطيله عن الإنتاج. والمنح في الحديث الشريف يعني الإعارة أو الإقراض، وليس التمليك. أي يعطيه الأرض ليزرعها ويحصدها في سنته هذه ثم يعيد له أرضه. ونفهم أيضًا النهي عن كراء الأرض الزراعية والحث على أعطاء الأرض التي لا يقدر صاحبها على زرعها إما منحًا كما ورد أو مزارعة أو مساقاة.

من هذا نجد أن صاحب المال يجب عليه أن يستثمره بنفسه، فإن لم يستطع دفعه مشاركة أو مضاربة إلى من يستطيع إستثماره، أو إلى جهة تقوم بهذه الخدمات كبنك أو مؤسسة إستثمارية، فإن لم يرد المخاطرة بماله أقرضه أخاه أو أقرضه المؤسسة المالية التي تقوم بهذه الخدمات، ومتى خرج المال عن حيازته ولو قرضا حسنا، لم تجب عليه الزكاة ويعود له في الأجل كاملا. وزكاة المال تكون على من كان المال في حيازته ومر عليه الحول.

من هذا نتأكد أن الدائن في القرض الحسن، لم يكون ليدخر هذا المال ويعطله إن هو لم يقرضه، وبالتالي فنقص القيمة إن لم يقرضه غير وارد لأنه لن يظل في حيازته بصورته وسيبدله لصورة مال آخر كعروض، أو يدفعه إستثمارا أو غيره كما ذكرنا، وهذا يجيب على من قال أنه -أي الدائن- لو لم يقرضه لنقصت قيمة النقود وهي في حيازته، فالمال في الأغلب لن يبقى في حيازته نقودا ورقية.

أما بالنسبة للطرف الأخر، وهو المدين، فيمكن البت أنه لن يدخر هذا المال الذي إقترضه ولن يتركه على حاله، لأنه إنما إقترضه لسبب؛ إما لحاجة فيستبدله بعروض، أو لإستثمار أو تجارة وهنا أيضًا سيستبدله بأموال أخرى. أي أن النقود الورقية التي قبضها ستتحول الى عروض لها قيمة خلال وقت قصير بعد إستلامه إياها. فإذا جاء أجل السداد، ينضض هذه العروض بقيمتها وقت السداد فيحولها الى مثل النقود الورقية التي إستدانها. فإن كانت قيمة هذه النقود الورقية قد إنخفضت نتيجة التضخم فإنه عند تنضيض العروض وتحويلها الى نقود ورقية سيكون عددها أكثر من تلك التي قبضها، بما يعوض نقص القيمة الذي أصاب هذه النقود نتيجة التضخم الذي حصل. هذا لو كان لتجارة أما لو كان لحاجة فإن النقود الورقية لن تبقى في يده وسيستبدلها، وعند أجل إستحقاق الدين سيحصل على مال جديد إما بإيراد بيع أو أجرة يستفيدها لقاء عمل، فيكون هذا البيع أو هذه الأجرة مقومة بقيمة نقود وقت السداد، فيؤدي بها قيمة الدين الذي عليه، أي أن الأجرة وثمن البيع سيكونا وفقًا لقيمة النقود الورقية في حين أجل أداء الدين، أي على العدد الأعلى الذي يعوض إنخفاض قيمتها.

لهذا لو أخذنا بالقيمة فلا ضرر يقع على أي من الطرفين، وتستقيم المعاملة فتتساوى القيم، مثلاً بمثل أي قيمة ما يؤديه سدادا للدين تماثل وتساوي مع قيمة ما قبضه.

لو اعتمدنا أن المثل يراد به مثل القيمة، أي أن يكون أداء الدين بنفس القيمة التى استلمها. فالقيمة معلومة وقت العقد وبهذا تنتفي الجهالة وينتفي الغرر. وقد رجع الفقهاء الى القيمة في الأجور والإجارة وفي التضخم الفاحش، بما يبين أن القيمة يمكن تحديدها عند العقد وعند الأجل، فلا غرر ولا جهالة لو إعتمدنا القيمة. بل وكانوا في زمن النبوة يتعاملون بالدنانير وزنًا وليس عددًا، وهذا يدلنا أن تساوى القيمة هي ما يدل عليها وزن الدنانير وليس عددها.

بل ولا يصح التفرقة في الأحكام، ما صلح للتضخم الفاحش، وهو ما أجمع عليه الفقهاء والأساتذة، وجب أن يصلح في التضخم اليسير. واليسير الذي هو أقل من الثلث، كالربع والخمس والعشر وحتى نصف العشر، هو كثير، ولا يرضى الناس أن تنقص قيمة أموالهم بالربع أو بأي من هذه النسب. وقد رأينا أنه لا وجه للمقارنة بوضع الجوائح في الثمر لتحديد قدر التضخم الفاحش، وأننا لو أخذنا بالبقول وليس بالثمر فلا فرق هنا بين التضخم اليسير والتضخم الفاحش. وقد أعتبر الفقهاء التضخم الفاحش حالة إستثنائية، وإعتبروا أن رد الدين بالقيمة مع الزيادة في العدد في حالة التضخم الفاحش ليس ربا، ولا به شبهة الربا، لأنهم أجازوا الزيادة في العدد. وهذا صحيح، أي أنه ليس ربا، لأن العدد الزائد لم ينتج عنه زيادة في قيمة المال، والقيمة هي مراد الناس من النقود الورقية.

وإذا كانت الزيادة في العدد ربا كما جاء في نص قرار المجلس في سبتمبر سنة 2000م، بعدم ربط الديون الآجلة بمؤشر تكاليف المعيشة أو بغيره مما ذكر في البند (من البود الفرعية أ الى ح)، حيث ورد في النص: “وذلك لما يترتب على هذا الربط من غرر كثير وجهالة فاحشة بحيث لا يعرف كل طرف ما له وما عليه فيختل شرط المعلومية المطلوب لصحة العقود. وإذا كانت هذه الأشياء المربوط بها تنحو منحى التصاعد فإنه يترتب على ذلك عدم التماثل بين ما في الذمة وما يطلب أداؤه، ومشروط في العقد فهو ربا”. فالربط هنا جعل الزيادة في العدد ربا. ثم إستثنوا في نوفمبر سنة 2000 م حالة التضخم الفاحش، فجاء في القرار: “عند حصول التضخم الفاحش بعد نشوء الدين لا مانع من اتفاق الدائن والمدين عند السداد على رد الدين بالقيمة أو توزيع الضرر بين الطرفين صلحًا، ويجوز إمضاؤه قضاء أو تحكيمًا، ولا يجوز الاتفاق على ذلك عند التعاقد.”

أي أن الزيادة لو شُرط ربط الدين بالقيمة تكون ربا. وإن لم تُشرط وحصل تضخم فاحش، يرجعان في وقت الأداء للقيمة أو توزيع الفرق صلحًا، فإن لم يتصالحا يكون إمضاؤه قضاءً أي إجبارا، فيرد المدين عددًا أكثر مما قبض، ومع ذلك لم تعتبر هذه الزيادة ربا. ومعلوم أن الربا هو الزيادة بشرط وقت العقد أو بشرط لاحق للعقد، كما هو الحال في ربا النسيئة الذي يأتي شرط الزيادة عند التأجيل، وربا الفضل ليس عن شرط وإنما لعدم تساوي العوضين، وهو الزيادة في أحد المثلين. أي أن ذكر الشرط في العقد أو عدم ذكره لا يؤثر طالما تقرر إمضاؤه قضاءً إذا لم يتصالحا، وطالما جر القرض زيادة، فالزيادة ربا وإن تراضيا عليها.

والربا ليس فيه أحوال إستثنائية أو مراعاة للظروف الطارئة، ليُحرّم في اليسير ويُجاز في الفاحش. لو فعلاً كانت الزيادة في العدد ربا، فهي ربا في الزيادة القليلة اليسيرة وهي ربا في الزيادة الكثيرة الفاحشة. وهذا التناقض إنما نتج عن إعتبار المثل في العدد الذي لا ينضبط، بينما المثل الذي له إعتبار هو القيمة، ولو أعتبرنا القيمة وليس العدد، فالزيادة أو النقصان في العدد مع تماثل القيمة ليس ربا.

أما عن الغرر والجهالة، نعم نحن وقت العقد لا ندري هل يحصل تضخم أم لا يحصل، ولكننا نعلم أنه لو حصل، سيمكننا قياسه ومعرفته بدرجة معقولة من الدقة، وبهامش يسمح به الشرع في البيع عند توفر التراضي. ومؤشر الرقم القياسي لأسعار المستهلك هو مقياس شامل ودقيق تصدره هيئة الإحصاء الحكومية بإنتظام ويمكن الإعتماد عليه في تحديد القيمة الشرائية لعملة أي بلد في كل شهر.

يكون عقد الدين على القيمة لا العدد، القيمة واحدة عند القبض وعند الأداء. أي أن المتعاقد عليه هو القيمة، يقرض قيمة ويسترد نفس القيمة. أي أن المتعاقد عليه معلومًا وقت العقد. العدد الذي على المدين أن يرده هو الذي يكون مجهولا وقت التعاقد معلوما وقت الأداء، وهذا لا تنطبق عليه صفة الجهالة لأن العقد ليس على العدد وإنما على القيمة. تغير القيمة يمكن حسابه بتحديد الرقم القياسي لأسعار المستهلك في الشهر السابق للعقد، وعند الأداء يحدد الرقم القياسي للشهر السابق لتاريخ الأداء، ويحسب التغير في القيمة، ويرد له ما يعادل القيمة التي قبضها، أي يرد له مثلها. فإن حصل تضخم رد له عددًا أكثر، وإن حصل إنكماش رد له عددًا أقل. وفي الحالتين يرد له نفس القيمة.

الآن، علينا أن نراعي أن القرض الحسن يصنف أنه من عقود التبرعات وليس من عقود المعاوضات، وعقود التبرعات كالصدقة لا يشترط فيها تساوي العوضين، فلو أقرضه مالاً ورضا الدائن أن يؤدي المدين أقل مما قبض، فما إستفاده المدين ليس ربا وإنما صدقة. لهذا علينا التفرقة بين القروض التي تؤدى للتيسير على المدين ومساعدته لقضاء مصالحه وحاجاته، وبين القروض والإيداعات والديون الناتجة عن معاملات تجارية أو لأغراض إستثمارية. لهذا أرى أن القرض الحسن، والذي يندرج تحت عقود التبرعات ويؤدى مساعدة إلى من له حاجة، فهذا – رهنًا بموافقة الدائن – يرد بمثل العدد وفق قرار المجمع الفقهي الإسلامي رقم: 231 (24/2)والذي صدر في نوفمبر 2019. وفي حالة التضخم الفاحش يقتسمان فرق نقصان القيمة. ولا أجد ما يمنع أن ينص على هذا في العقد. وهذا الرأي يعتمد أن القرض الحسن هو أقرب للصدقة يرجى منها الثواب[5]، ولتخفيف الحمل عن المدين ولتيسير قضاءه لدينه. فإن لم يوافق الدائن، يكون القرض على القيمة.

أما فيما عدا هذا القرض الحسن، فكل الديون والمعاملات المالية ترد بقيمتها التي تحسب بناء على مؤشر الرقم القياسي لأسعار المستهلك في دولة العملة المعينة في العقد. ويكون العقد على القيمة وليس العدد، يقرضه قيمة محددة معلومة وقت قبض الدين، وعند الأجل يؤدي له نفس القيمة المحددة المعلومة مثل التي قبضها، لا جهالة ولا غرر في هذه المعاملة، ولم يأخذ قيمة أعلى أو أقل لتشوب المعاملة شبهة ربا.

وأفضل سبل قياس القيمة وتحديدها هو مؤشر الرقم القياسي لأسعار المستهلك، فهذا يغطى أسعار كافة أوجه السلع والخدمات والصحة والترفيه والنقل وكل ما يمس حياة المواطن اليومية، ويقوم بإعداده إقتصاديون وخبراء وأحصائيون.

هذا في القروض، والأجور، والإجارة. فماذا عن الإيداعات البنكية والبيع المؤجل فيه الثمن والمضاربة.

الإيداعات البنكية:

الحساب الجاري: حيث أن البنك سوف يحفظ هذه الأموال حاضرة للسحب في أي وقت، تكون هذه الأموال وديعة وأمانة تحفظ عند البنك وللبنك الحق في إستلام أجر معقول نظير تقديمه هذه الخدمة، تبقى هذه الأموال بالعدد الذي أودعت به لأن البنك لا يحق له أن يتصرف فيها، وتظل عددًا مثل الذي أودعه العميل دون النظر إلى تغير القيمة. ويجب الإنتباه أن هذه الأموال لو مر عليها الحول وهي مدخرة ففيها ربع العشر زكاة تدفع لهيئة الزكاة في الدولة، ويتحمل المودع هذا النقص لأنها وديعة وأمانة لدي البنك، يحق للمودع سحبها أو سحب جزء منها في أي وقت.

الإيداع طويل الأجل (لمدد لا تقل عن ستة أشهر أو أكثر وفق ما يراه البنك): لا يحق لصاحب المال أن يسحب منه طوال المدة المتفق عليها، فيكون البنك مسؤولا عن رد القيمة وليس العدد عند إنتهاء المدة. لأنه سوف يتصرف فيه ويستثمره خلال مدة حجز المال. فيكون البنك قد تاجر فيه، والمودع حفظ قيمة ماله. ولو ترك البنك المال ولم يتصرف به ومر عليه الحول، فالزكاة يدفعها البنك لأنه في حيازته ولأنه هو الذي أدخره وعطله.

الإيداع للإستثمار، أي يودع العميل ماله في مضاربة مع البنك، والبنك بدوره يدفع بالمال الى أصحاب الأعمال في مضاربة شرعية. كيفية وشروط هذه المعاملة بالتفصيل في كتاب المضاربة والمشاركة، ونبين هنا موضوع تغير قيمة العملات الورقية التي تسلم كرأس مال المضاربة. على أن تحسب قيمة المال المودع بعد ستة شهور من الإيداع يعتبر خلالها المال أمانة عند البنك، وهي ثلاثة شهور يحتاجها البنك للدراسة قبل التصرف في الأموال في إستثمار أو مضاربة، وثلاثة شهور للمضارب وهي المدة التي يحتاجها المضارب قبل أن يبدأ التصرف في الأموال.

المضاربة:

رأس المال الذي يدفعه صاحب المال الى صاحب العمل، يكون أمانة في يد صاحب العمل حتى يتصرف فيه في إستثمار أي كان نوعه، لهذا فالمال في الفترة الأولى سيظل نقدًا ورقيا كما أودعه صاحب المال. ولهذا تحسب القيمة من يوم تصرف المضارب فيه، أي عندما بدله، وعند تنضيض[6] مال المضاربة تحسب قيمة المال بناء على تغير القيمة وفق التغير في الرقم القياسي لأسعار المستهلك ما بين وقتي التصرف والتنضيض، فيعيد لصاحب المال قيمة ماله ويقتسما الربح وفق ما أتفقا عليه، والربح هو ما يتبقى بعد سلامة رأس المال.

أي أن القيمة هي التي تعتبر في رأس مال المضاربة، وتحسب القيمة من وقت تصرف رب العمل بالمال وتبديله على أن لا تزيد فترة الدراسة التي يتعطل فيها المال عن مدة معقولة ولنقل ثلاثة أشهر بعد دفعه مضاربة إلى رب العمل، ويقاس على ذلك لو كان دفع رأس المال على دفعات وفق ما يطلبه المضارب، إلا أن قيم الدفعات اللاحقة تحسب بعد شهر من تاريخ إستلامها حيث لا دراسة هنا فالمشروع في مرحلة التنفيذ. ومعلوم أن ربح المضاربة يتأتى من نماء المال والعمل، وقياس نماء المال هو نصيب صاحب المال بعد سلامة رأس المال، وهذا يكون بالقيمة وليس بالعدد. فإن فاق أثر التضخم ما رجع من المال عند إنتهاء المضاربة، أي نقصت قيمة مال المضاربة عند تنضيضه عن قيمة رأس المال وقت التصرف، فالمضاربة تكون لم تربح ويعاد لرب المال ما بقي من ماله، وليس للمضارب شيء عن عمله. هذا يرد على من قالوا: ماذا لو فاق تعويض نقص القيمة نتيجة التضخم ربح المضاربة، هذا السؤال ذاته ليس صحيحًا، لأن ربح المضاربة هو ما يتبقى بعد سلامة رأس المال، فإن لم يتبقى شيئًا بعد سلامة رأس المال فلا ربح. أي أن الربح ما كان فوق تأثير التضخم، وهذا لأن مال المضاربة يكون عروضا عند إنتهاءها، وتنضض هذه العروض أي تباع بنقدًا فتعود الى صورة رأس المال الذي قبضه المضارب، فإن كانت هذه النقود رخصت نتيجة التضخم، فمع بيع العروض وأستلام النقود الورقية ثمنًا لها، يعود منها ما يغطى النقص الذي حدث في قيمتها بسبب التضخم.

وعليه، فإن رأس مال المضاربة يعاد بالقيمة لا العدد عند إنتهاء المضاربة.

البيع المؤجل فيه الثمن:

يمكن تخريج المعاملة بطريقتين وفق ما يتفقان عليه.

الأولى إما أن يتم البيع والتسليم فيستحق البائع الثمن في الحال ويمتلك ويحوز المشتري العين المباعة فور البيع، فإن إتفقا على سداد الثمن أو جزءً من الثمن في المستقبل يكون هذا الجزء دينا تجري عليه أحكام الديون، أي يرد بالقيمة عند أجل الدين.

أو؛ الثانية: يتم البيع لقاء ثمن يدفعه المشتري جزءًا منه في الحال وجزءًا منه مؤجلا وتظل ملكية هذا الجزء المؤجل مع البائع ويستحق ثمن منفعته وهو أجرة الجزء الذي ما زال يملكه حتى يسدد المشتري الثمن المؤجل وتنتقل ملكيته الى المشتري.

وهذا تفصيل ما سبق:

الأولى: أن يبيعه البيت أو السيارة بالثمن الحاضر وتنتقل ملكية العين كاملة الى المشتري بما فيها تسجيل الملكية والحيازة والمسؤولية والصيانة وكل ما تتطلبه العين، فلا يكون على البائع أي مسؤولية عدا ضمان عيوب التصنيع لو وجدت، ويكون البيع لقاء دفعة أولى والباقي دين يقسط وفق الإتفاق أو بالتساوي على عدد محدد من السنوات، ولا زيادة في مجموع كل هذه الدفعات الأولى والمؤجلة عن الثمن الحال لأنها أصبحت دين. على أن يسدد الدين بمثل القيمة في يوم البيع، ويسجل الرقم القياسي لأسعار المستهلك الذي يسبق تاريخ العقد ويدرج في عقد البيع، وترد الدفعات المؤجلة بقيمتها وقت التعاقد، ويكون هذا وفق حساب التغير في الرقم القياسي لأسعار المستهلك الصادر في الشهر السابق لتاريخ وجوب سداد كل دفعة عن الرقم القياسي المدرج في العقد.

الثانية: أن يبيعه البيت أو السيارة وفق أحكام البيع المؤجل فيه الثمن. على أن يكون الثمن المؤجل مساويًا للثمن الحال، وعلى أن تسدد الدفعات المؤجلة بقيمتها يوم البيع وليس بعددها. وهنا تظل ملكية العين أو جزء منها مع البائع حتى يستوفي ثمن البيع، ويستوفى الثمن من دفعة مقدمة ولنقل الخُمس والباقي يقسط على عدة أقساط تدفع في تواريخ محددة. وعلى البائع ضمان وصيانة وإصلاح الأجزاء التي يملكها حتى يستلم ثمنها وله أجور منفعتها، وتنتقل ملكية هذه الأجزاء الى المشتري وفق تقسيط الدفعات جزءًا كل سنة حتى تصبح العين مملوكة بالكامل للمشتري. وحيث أن الدفعات المستقبلية أي أثمان هذه الأجزاء ستدفع بالقيمة في تاريخها المستقبلي. وحيث أن هذه الأجزاء التي تم تأجيرها وإستعمالها لم تعد جديدة ونقصت بنسبة إستهلاك المبنى أو السيارة، تقتطع نسبة الإستهلاك من الثمن المؤجل في وقت سداده، لأن المشتري يشتريها في التاريخ المؤجل عندما أصبحت مستعملة. وهذا البيع لا يجوز إلا في بيع الأعيان التي لها منافع، كالسيارة والمنزل والمعدات وغيرهم مما يمكن أن يؤجر(تباع منافعه) مع بقاء أصله.

وضعت في الصفحات التالية جدولين يوضحان هاتين المعاملتين في البيع المؤجل، وجدول يبين رد الدين بقيمته عند القبض. (لمشاهدة الجداول بوضوح أنقر على الصورة لتظهر في نافذة جديدة مكبرة واضحة):

[1] إستثنى الشيخ الزرقا راس مال المضاربة واعتبره أمانة في يد صاحب العمل يرد بمثل عدده.

[2] أنظر صفحة 287 إلى 289 كتاب “تغير القيمة الشرائية للنقود الورقية” للدكتور هايل عبد الحفيظ يوسف داوود.

[3] كتاب تغير القيمة الشرائية للنقود الورقية، دكتور هايل عبد الحفيظ داود، صفحة 68 – 69.

[4] هناك صور أخرى توقف عندها الفقهاء، وبينوا أن للغبن تأثيراً فيها، ومنها تلقي الركبان والنجش….،،

[5] تأثير الزكاة على المال الظاهر: لتشجيع أصحاب المال على القرض الحسن، تؤخذ الزكاة من المال المدخر بعد إنقضاء الحول، فلو أقرض المال قرضًا حسنًا، حفظت له قيمة المال، وخرج المال من حيازته فلا تجب زكاة المال منه. ولا تجب من مال المدين لأنه لن يبقيه في يده حولا كاملا.

[6] تنضيض المال هو بيع وتحويل أصول المضاربة من عروض ومتاع وممتلكات عند إنتهاءها الى نقود ورقية مثل ما كان عليه رأس المال في أولها.

تجد روابط الحلقات الخمس في صفحة روابط فيديوهات الأقتصاد الإسلامي.

رابط الحلقات على قناة المضاربة: معطلة حاليًا

التضخم وتغَيرُ القيمة الشرائية للنقود الورقية وهل يرد القرض بالعدد أم بالقيمة

الجزء

- https://youtu.be/xmrR_3K9vXk

- https://youtu.be/xp9VdRyNey4

- https://youtu.be/BhZqxr45Lqo

- https://youtu.be/v2rAgPJvkFA

- https://youtu.be/sVQjNaDdO-k

- تعليقي على هذا البند “ثانيًا” من المعروف أن الدين يجوز في أي شيء على أن يرد بمثله، وهذا البند يبين أن القرض في حالة التحوط هذه، يكون بصورة أخري غير نقود بلد الدائن والمدين، فيكون بالدولار مثلا أو الذهب، وهذا يفيد في بعض الحالات القليلة وليس معظمها، حيث أن المدين يحتاج أن يكون الدين بعملة بلده ليستفيد منه، الذي يريد أن يستدين يريد القرض بالعملة الرائجة في بلده وليس بعملات أو أموال أخرى. ولو إفترضنا أنهما إتفقا على الدولار الأمريكي، فعلى الدائن أن يبدل عملة البلد إلى دولارات يسلمها إلى المدين الذي بدوره يعيد تحويل الدولارات إلى عملة بلده ليصرفها في حاجته التي أقترض من أجلها. فإذا حان أجل السداد، حول المدين عملته الى دولارات يؤدي بها الدين الى الدائن، والذي بدوره سيبدل الدولارات مرة أخرى إلى عملة البلد. أي أن الدائن والمدين سيخسران تكاليف عمولات وفروق البيع والشراء جراء تبديل العملة أربعة مرات، وهذه عمليات مكلفة ومتعبة لا فائدة منها لأي منهما، فهما في محصلة هذا القرض، سيخسران مالا وجهدا. ولا أجد الفرق بين إجراء الدين بعملة أخرى أو بسلة عملات أو بالذهب وبين ربط عملة البلد بأي منهم فالنتيجة واحدة، عدا أن الدائن والمدين لو أجيز الربط لن يخسرا تكاليف عمولات وفروق البيع والشراء جراء تبديل العملة أربعة مرات إذا كان المدين يحتاج القرض بعملة بلده وهو الأرجح. وقد ذهب بعض الفقهاء إلى منع الربط إجتنابا لشبهة الربا، وما أوردته هنا إلا لبيان تكلفة وصعوبة التطبيق العملي لما ورد في البند الذي ذكرناه. (back)

- فَإِنْ أَتْلَفَهَا آدَمِيٌّ يُمْكِنُ تَضْمِينُهُ أَوْ غَصَبَهَا غَاصِبٌ فَقَالَ أَصْحَابُنَا كَالْقَاضِي وَغَيْرِهِ: هِيَ بِمَنْزِلَةِ إتْلَافِ الْمَبِيع قَبْلَ التَّمَكُّنِ مِنْ قَبْضِهِ يُخَيَّرُ الْمُشْتَرِي بَيْنَ الْإِمْضَاءِ وَالْفَسْخِ كَمَا تَقَدَّمَ. وَإِنْ أَتْلَفَهَا مِنْ الْآدَمِيِّينَ مَنْ لَا يُمْكِنُ ضَمَانُهُ كَالْجُيُوشِ الَّتِي تَنْهَبُهَا وَاللُّصُوصِ الَّذِينَ يُخَرِّبُونَهَا: فَخَرَّجُوا فِيهِ وَجْهَيْنِ:أَحَدُهُمَا: لَيْسَتْ جَائِحَةً لِأَنَّهَا مِنْ فِعْلِ آدَمِيٍّ. وَالثَّانِي: وَهُوَ قِيَاسُ أُصُولِ الْمَذْهَبِ أَنَّهَا جَائِحَةٌ وَهُوَ مَذْهَبُ مَالِكٍ. كَمَا قُلْنَا مِثْلَ ذَلِكَ فِي مَنَافِعِ الْإِجَارَةِ لِأَنَّ الْمَأْخَذَ إنَّمَا هُوَ إمْكَانُ الضَّمَانِ؛ وَلِهَذَا لَوْ كَانَ الْمُتْلِفُ جُيُوشَ الْكُفَّارِ أَوْ أَهْلَ الْحَرْبِ كَانَ ذَلِكَ كَالْآفَةِ السَّمَاوِيَّةِ. وَالْجُيُوشِ وَاللُّصُوصِ وَإِنْ فَعَلُوا ذَلِكَ ظُلْمًا وَلَمْ يُمْكِنْ تَضْمِينُهُمْ: فَهُمْ بِمَنْزِلَةِ الْبَرْدِ فِي الْمَعْنَى. وَلَوْ كَانَتْ الْجَائِحَةُ قَدْ عَيَّبَتْهُ وَلَمْ تُتْلِفْهُ فَهُوَ كَالْعَيْبِ الْحَادِثِ قَبْلَ التَّمَكُّنِ مِنْ الْقَبْضِ وَهُوَ كَالْعَيْبِ الْقَدِيمِ يَمْلِكُ بِهِ أَوْ الْأَرْشِ حَيْثُ يَقُولُ بِهِ. (back)

- أي يوضع عن المشتري كل النقص الحادث في الثمرة، وليس فقط ما زاد عن الثلث، وهذا يعارض قولهم أن ما دون الثلث هو “َمَا جَرَتْ الْعَادَةُ بِسُقُوطِهِ أَوْ أَكَلَ الطَّيْرُ أَوْ غَيْرُهُ لَهُ فَهُوَ مَشْرُوطٌ فِي الْعَقْدِ”. فكان الأصح والأجدر وضع ما كان من الجائحة فوق الثلث وليس جميعه. لأن قولهم “فهو مشروط في العقد” أي الثلث، ثم وضعه من الثمن فيه ظلم للبائع.، فهذا الثلث يكون قد وضع من الثمن مرتين، مرة وضعه المشتري عند الإتفاق على الثمن، والثانية بما وضع عن الثمن نتيجة الجائحة. (back)

- أي يوضع عن المشتري كل النقص الحادث في الثمرة، وليس فقط ما زاد عن الثلث، وهذا يعارض قولهم أن ما دون الثلث هو “َمَا جَرَتْ الْعَادَةُ بِسُقُوطِهِ أَوْ أَكَلَ الطَّيْرُ أَوْ غَيْرُهُ لَهُ فَهُوَ مَشْرُوطٌ فِي الْعَقْدِ”. فكان الأصح والأجدر وضع ما كان من الجائحة فوق الثلث وليس جميعه. لأن قولهم “فهو مشروط في العقد” أي الثلث، ثم وضعه من الثمن فيه ظلم للبائع.، فهذا الثلث يكون قد وضع من الثمن مرتين، مرة وضعه المشتري عند الإتفاق على الثمن، والثانية بما وضع عن الثمن نتيجة الجائحة. (back)